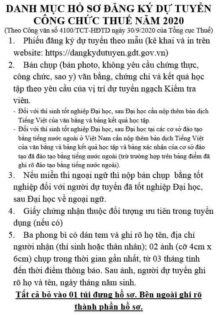

Một số tổng kết lý thuyết + các dạng bài tập thuế thu nhập – ôn thi công chức thuế vòng 2.Bài tập thuế thu nhập doanh nghiệp, thuế thu nhập cá nhân , ôn thi công chức thuế . Bài tập tự luận.

Nội dung chính:

Lý thuyết

Một vài lưu ý Đối với dạng Bài tập có dạng thu nhập ở nước ngoài…

1. Đối với bài tập có phần Thu nhập ở nước ngoài:

Tách phần này tính riêng, các bước trình bày:

B1: TNTT đối với phần TN ở nước ngoài= TNST/(1-Thuế suất)

(Đối với Bài tập ở nước ngoài có giảm thuế: TNTT= TNST/(1- Thuế suất x Tỷ lệ giảm)

B2: Số Thuế đã nộp ở nước ngoài= TNTT x Thuế suất

(Trong trường hợp ở nước ngoài có miễn giảm thì B2: Số thuế TNDN trước miễn giảm)

B3: Số thuế đối với phần TN ở nước ngoài tính theo pháp luật thuế trong nước= TNTT x Thuế suất trong nước

(Năm 2015: Thuế suất trong nước là 22%, năm 2016 Thuế suất trong nước là 20%)

B4: Số thuế ở nước ngoài được trừ= Min(B2,B3)

B5: Số thuế ở nước ngoài phải nộp= B3- B4

Bài tập tham khảo 1

VD1: Thu nhập nhận được từ hoạt động kinh doanh ở nước ngoài: 4.200 triệu đồng. Khoản thu nhập này nhận được sau khi đã nộp thuế TNDN ở nước ngoài với mức thuế suất 25%. Quốc gia này chưa ký Hiệp định tránh đánh thuế hai lần với Việt Nam.

VD2: Thu nhập nhận được từ hoạt động kinh doanh ở nước ngoài: 830 triệu đồng. Đây là khoản thu nhập còn lại sau khi nộp thuế TNDN ở nước ngoài với thuế suất 17%, nước này chưa ký Hiệp định tránh đánh thuế hai lần với Việt Nam.

VD3: Thu nhập từ hoạt động kinh doanh ở nước ngoài 200tr. Khoản thu này đang được miễn thuế ở nước ngoài. Nước này chưa ký hiệp định tránh đánh thuế 2 lần với VN. Thuế suất thuế tndn ở nước ngoài là 15%.

VD4: Thu nhập nhận được từ nước X (chưa ký hiệp định đánh thuế hai lần với Việt Nan) sau khi đã nộp thuế thu nhâp cho nước ngoài là 270. Thuế suất thuế TNDN ở nước X là 20%. Doanh nghiệp này được nước X cho giảm 50% thuế

Lời giải tham khảo

Vd1.

TNTT= 4200/(1-25%)= 5600.

TNDN theo luật nước ngoài 5600×25%= 1400.

TNDN tính theo luật VN 5600×20%= 1120.

Nộp ở nn nhiều hơn => không phải nộp thêm thuế tndn từ tn ở nước ngoài nữa.

Vd2.

TNTT =830/(1-17%) =1000.

TNDN tính theo luật nn 1000×17%= 170.

TNDN tính theo luật VN 1000×20%= 200.

=> thuế phải nộp thêm ở VN 200- 170= 30.

VD3.

TNTT 2000

TNDN theo nn 30

TNDN theo VN 40

=> nộp thêm 10.

Vd4.

TNTT 300

Thuế suất như nhau nên không phải nộp thêm ở vn.

Bài tập tham khảo 2

Ông C là cư trú trong năm tính thuế 2016 có tài liệu sau:

– TN nhận được từ tiền lương sau khi đóng BHBB: 408 triệu đồng

– Tiền thưởng nhân ngày lễ: 20 triệu đồng

– Phụ cấp nghề nghiệp theo quy định của Nhà nước: 30 triệu đồng

– Tiền công tác phí theo quy định của công ty trong năm là 25 triệu đồng

– Nhận được một khoản thù lao ở nơi khác sau khi khấu trừ thuế 10% là 45 triệu đồng

– Trong năm cá nhân nhận được một khoản lãi tiền gửi tiết kiệm là 60 triệu đồng

– Nhận được khoản quà tặng từ anh ruột một chiếc xe máy trị giá 70 triệu đồng

Tính số thuế TNCN ông C phải nộp trong năm. Biết rằng: Trong năm ông C có đóng góp ủng hộ Quỹ vì người nghèo 10 triệu đồng và ông đủ điều kiện giảm trừ cho một người phụ thuộc

Lời giải

Kết luận: Trong năm 2016, thuế TNCN ông C phải nộp là 49.56trđ