Bài tập thuế thu nhập doanh nghiệp 2020có đáp án theo các Thông tư, Nghị định mới nhất dưới đây để có cái nhìn tổng quát hơn về cách giải quyết các bài toán thuế thu nhập trong mỗi đề thi.

Nội dung chính:

KIẾN THỨC LÝ THUYẾT

huế thu nhập doanh nghiệp là loại thuế trực thu, thu trên kết quả hoạt động sản xuất, kinh doanh cuối cùng của doanh nghiệp. Mỗi đối tượng nộp thuế TNDN đều sẽ phải tuân thủ các Thông tư, Nghị định mới nhất để tính toán chính xác các khoản thuế cần nộp. Bài viết dưới đây sẽ hướng dẫn làm bài tập thuế thu nhập doanh nghiệp.

Các Thông tư, Nghị định về thuế thu nhập doanh nghiệp (TNDN) hiện hành:

– Luật số 32/2013/QH13 ngày 19/6/2013

– Nghị định số 218/2013/NĐ-CP ngày 26/12/2013

– Thông tư số 78/2014/TT-BTC ngày 18/6/2014

– Thông tư 151/2014/TT-BTC ngày 10/10/2014

– Thông tư 119/2014/TT-BTC ngày 25/8/2014

– Thông tư 96/2015/TT-BTC ngày 22/6/2015

– Thông tư 25/2018/TT-BTC ngày 16/3/2018

Căn cứ vào Điều 1, Điều 2, Thông tư 96/2015/TT-BTC và Điều 3, Điều 4 Thông tư số 78/2014/TT-BTC đã quy định:

“Thuế thu nhập doanh nghiệp phải nộp trong thời điểm tính thuế bằng thu nhập tính thuế trừ phần trích lập quỹ KH&CN (nếu có) nhân với thuế suất thuế thu nhập doanh nghiệp”.

Thuế thu nhập doanh nghiệp được xác định theo công thức:

Thuế TNDN phải nộp = (Thu nhập tính thuế – Phần trích lập quỹ KH&CN) x Thuế suất thuế TNDN

(Quy định về việc trích lập quỹ KH&CN nếu có, mức trích… bạn đọc tham khảo tại Thông tư liên tịch 12/2016/TTLT-BKHCN-BTC ngày 28/6/2016)

Vậy nên, nếu doanh nghiệp KHÔNG trích lập quỹ KH&CN thì thuế thu nhập doanh nghiệp phải tính như sau:

Thuế TNDN phải nộp = Thu nhập tính thuế x Thuế suất thuế TNDN

Cụ thể:

- Cách xác định Thu nhập tính thuế thu nhập doanh nghiệp:

Thu nhập tính thuế = Thu nhập chịu thuế – (Thu nhập được miễn thuế + Các khoản lỗ được kết chuyển)

- Cách xác định Thu nhập chịu thuế

Thu nhập chịu thuế = Doanh thu – Chi phí được trừ + Các khoản thu nhập khác

- Cách xác định doanh thu để tính thuế thu nhập doanh nghiệp

Trong các tài liệu hướng dẫn làm bài tập thuế thu nhập doanh nghiệp, một yếu tố luôn được đề cập đến đó là doanh thu để tính thu nhập chịu thuế.

Doanh thu để tính thu nhập chịu thuế là toàn bộ chi phí bán hàng hóa, chi phí gia công, chi phí cung cấp dịch vụ bao gồm cả khoản như trợ giá hay phụ thu hoặc phụ trội mà doanh nghiệp được hưởng, không phân biệt đã thu được tiền hay chưa thu được tiền.

Đối với doanh nghiệp nộp thuế giá trị gia tăng (GTGT) theo phương pháp khấu trừ thuế thì doanh thu là doanh thu chưa bao gồm thuế GTGT.

Đối với doanh nghiệp nộp thuế GTGT theo phương pháp trực tiếp trên GTGT thì doanh thu là doanh thu bao gồm cả thuế GTGT.

- Các khoản chi phí được trừ

Trừ các khoản chi không được trừ nêu tại Khoản 2 Điều 4 Thông tư 96/2015/TT-BTC, doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

– Khoản chi thực tế phát sinh liên quan trực tiếp đến hoạt động sản xuất, kinh doanh của doanh nghiệp.

– Khoản chi có đầy đủ các hóa đơn, bộ chứng từ hợp pháp theo quy định của pháp luật.

– Khoản chi nếu có hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán và không dùng tiền mặt.

- Các khoản thu nhập khác

Thu nhập từ nhượng bán, thanh lý tài sản cố định, lãi tiền gửi, cho vay, tiền phạt, tiền bồi thường do vi phạm hợp đồng, hàng cho biếu tặng nhận được… đều được tính là các khoản thu nhập khác.

- Các khoản thu nhập được miễn thuế

Căn cứ vào Điều 8 Thông tư số 78/2014/TT-BTC, Điều 6 Thông tư 96/2015/TT-BTC và Điều 4 Thông tư số 151/2014/TT-BTC quy định 12 khoản thu nhập được miễn thuế. Cụ thể đã được nêu rất rõ tại các khoản thu nhập được miễn thuế thu nhập doanh nghiệp.

- Các khoản lỗ được kết chuyển theo quy định

Với mục đích hướng dẫn làm bài tập thuế thu nhập doanh nghiệp một cách chi tiết nhất, chúng ta sẽ định nghĩa khái niệm “khoản lỗ được kết chuyển”.

Khoản lỗ phát sinh trong thời gian tính thuế là số chênh lệch âm so với thu nhập tính thuế, trong đó, chưa bao gồm các khoản lỗ được kết chuyển từ các năm trước chuyển sang.

Doanh nghiệp sau khi quyết toán thuế mà bị lỗ thì số lỗ đó sẽ được chuyển toàn bộ và liên tục vào thu nhập chịu thuế đã trừ thu nhập miễn thuế của những năm tiếp theo. Thời gian chuyển lỗ tính liên tục không được phép quá 5 năm, kể từ năm liền sau năm phát sinh lỗ.

Doanh nghiệp tạm thời chuyển lỗ vào thu nhập của các quý trong năm sau khi lập tờ khai tạm nộp quý và chuyển chính thức vào năm sau khi lập tờ khai quyết toán thuế năm.

Doanh nghiệp có số lỗ giữa các quý trong cùng 1 năm tài chính thì được bù trừ số lỗ của quý trước vào các quý tiếp theo của năm tài chính đó.

Vậy nên, khi quyết toán thuế thu nhập doanh nghiệp tndn, doanh nghiệp xác định số lỗ của cả năm và chuyển toàn bộ, liên tục số lỗ vào thu nhập chịu thuế của những năm tiếp sau năm phát sinh lỗ theo quy định nêu trên.

Lưu ý, quá thời hạn 5 năm kể từ năm tiếp sau năm phát sinh lỗ, nếu số lỗ phát sinh chưa chuyển hết thì sẽ không được chuyển vào thu nhập của các năm tiếp theo nữa.

- Thuế suất thuế thu nhập doanh nghiệp

Kể từ ngày 1 tháng 1 năm 2016, tất cả các doanh nghiệp sẽ áp dụng mức thuế suất là 20%.

Bạn đọc có nhu cầu nâng cao khả năng và chuyên môn trong lĩnh vực kế toán kiểm toán, thuế doanh nghiệp, đừng ngần ngại liên hệ ngay với Học viện TACA để được tư vấn và sắp xếp lịch học hợp lý nhất với các giảng viên có uy tín, dày dặn kinh nghiệm trong ngành giảng dạy.

Bài số 1: BÀI TẬP THUẾ THU NHẬP DOANH NGHIỆP TNDN

Công ty Cổ phần Thiên Thanh là doanh nghiệp kinh doanh thiết bị y tế thành lập năm 2000. Năm 2017 có các nghiệp vụ phát sinh như sau: (Đơn vị tính triệu đồng)

- Tổng doanh thu kế toán ghi nhận trong năm là 26.000 trong đó:

– Bán hàng thiết bị y tế cho công ty An Bình trị giá 1000, lãi trả chậm trả góp là 100, kế toán đã ghi nhận toàn bộ vào Doanh thu trong kỳ.

– Công ty cho khách hàng A thuê 1 thiết bị y tế trong 3 năm theo giá thuê là 800/ năm. Khách hàng A đã thanh toán toàn bộ số tiền thuê cho 3 năm. Kế toán đã hạch toán vào tài khoản 511 số tiền 2.400.

Tuy nhiên, đến cuối năm mới xác định được chi phí cho thuê của năm đó.

– Cuối năm 2017, công ty bán hàng cho công ty B. Tuy nhiên, do công ty B ở xa nên ngày 2/1/2018 hàng mới được vận chuyển đến kho của công ty B. Ngày 30/12/2017 khi xuất kho hàng bán, kế toán đã xuất hóa đơn và hạch toán doanh thu ngày 30/12/2017 là 600.

- Trong năm, công ty ghi nhận 23.000 chi phí, trong đó có các khoản chi phí như sau:

– Chi tiền đồng phục cho cán bộ công nhân viên số tiền 120 triệu đồng

– Chi khấu hao tài sản cố định là 1 chiếc xe oto 4 chỗ, số tiền là 180 triệu đồng. Chiếc xe này công ty mua của cá nhân nhưng chưa chuyển tên sở hữu sang tên công ty.

– Chi 84 triệu đồng để mua bảo hiểm nhân thọ cho toàn bộ công nhân viên. Khoản chi mua bảo hiểm này được ghi cụ thể trong quy chế Tài chính công ty.

– Chi đào tạo nâng cao trình độ chuyên môn cho lao động nữ số tiền là 100 triệu đồng. Sau khi đào tạo số lao động này cam kết làm việc tại doanh nghiệp ít nhất 2 năm.

– Công ty vay của ông Nguyễn Văn Nam – Phó phòng kinh doanh số tiền là 5.000, lãi suất 0.3%/ tháng từ ngày 1/5/2017 (lãi suất cơ bản do NHNN công bố tại thời điểm vay là 0.15%/ tháng)

– Cuối năm khi đánh giá lại khoản nợ trả bằng ngoại tệ, lỗ 20 triệu đồng. Kế toán đã ghi nhận qua tài khoản 413 nhưng chưa kết chuyển sang tài khoản chi phí.

– Tài trợ trực tiếp 200 triệu đồng cho 10 em sinh viên nghèo vượt khó của trường Học viện Tài chính.

- Ngoài ra, trong năm công ty còn có các khoản lợi ích khác:

– Lãi từ khoản tiền gửi ngân hàng không kỳ hạn từ ngân hàng BIDV: 25 triệu đồng

– Công ty có một khoản nợ phải trả là 40 triệu đồng. Tuy nhiên, đến 31/12/2017 không xác định được chủ nợ.

– Được đối tác bồi thường 50 triệu đồng do vi phạm hợp đồng. Tuy nhiên, công ty phải chi bồi thường cho khách hàng là 65 triệu đồng.

- Năm 2016 trên quyết toán thuế TNDN, công ty lỗ 320 triệu đồng. Tuy nhiên, trên BCTC năm 2016, công ty chỉ lỗ 290 triệu đồng.

- Công ty trích lập quỹ KHCN 10% theo quy định.

Biết rằng:

– Năm 2017, công ty đang được giảm 50% thuế TNDN

– Số lượng CNV là 20 người

– Công ty chưa tạm nộp thuế TNDN

Yêu cầu:

Xác định số thuế TNDN công ty Thiên Thanh phải nộp trong năm 2017.

Lời giải :

Giả sử các chi phí của doanh nghiệp đều có hóa đơn chứng từ hợp pháp, đủ điều kiện tính vào chi phí được trừ (Trừ điều kiện đề bài cho khác)

– Doanh nghiệp có kỳ tính thuế TNDN theo năm dương lịch, tính thuế theo PP kê khai

– Đơn vị tính: triệu đồng

– Thuế TNDN = (TNTT – Trích lập KHCN) x TS

– TNTT = TNCT – (TN miễn thuế + Lỗ)

– TNCT = DT – CP được trừ + TN khác

- Xác định doanh thu để tính TNCT

– Doanh thu theo kế toán: 26.000

Diễn giải | Điều chỉnh tăng | Điều chỉnh giảm |

| Lãi trả chậm trả góp là khoản TN khác, điều chỉnh giảm DT | 100 | |

| Cuối năm mới xác định được chi phí nên DT để tính TNCT được phân bổ cho số năm trả tiền trước. Điều chỉnh giảm | 1.600 | |

| Ngày 2/1/2018 hàng mới đến kho của công ty B nên DT được ghi nhận cho năm 2018 | 600 | |

| Tổng | 0 | 2.300 |

– Doanh thu để tính TNCT là: 26.000 – 2.300 = 23.700

- Xác định chi phí được trừ:

Chi phí kế toán ghi nhận là 23.000

| Diễn giải | Điều chỉnh tăng | Điều chỉnh giảm |

| Chi tiền đồng phục bị khống chế 5 triệu đồng/ người/ năm. Phần vượt không được tính vào chi phí được trừ: 120 – 20 x 5 = 20 | 20 | |

| Xe oto không mang tên sở hữu của công ty nên chi khấu hao không được trừ | 180 | |

| Chi mua bảo hiểm được ghi cụ thể trong quy chế Tài chính là chi phí được trừ | ||

| Chi đào tạo nâng cao trình độ chuyên môn cho lao động nữ là chi phí được trừ | ||

| Vay tiền của cá nhân: Lãi vay thực tế: 5000 x 0.3% x 8 = 120 Phần lãi vay của cá nhân vượt quá 150% lãi suất cơ bản của NHNN công bố tại thời điểm vay không được trừ: 120 – 5000 x 0.15% x 150% x 8 = 30 | 30 | |

| Đánh giá lại khoản nợ phải trả cuối năm tài chính lỗ là chi phí được trừ. Kế toán chưa kết chuyển sang chi phí phải điều chỉnh tăng | 20 | |

| Tài trợ trực tiếp cho 10 em sinh viên nghèo vượt khó của Học viện Tài chính là chi phí được trừ | ||

| Tổng | 20 | 230 |

Tổng chi phí được trừ là: 23.000 + 20 – 230 = 22.790

- Xác định thu nhập khác:

| Diễn giải | Thu nhập khác |

| Lãi tiền gửi ngân hàng không kỳ hạn | 25 |

| Lãi trả chậm trả góp | 100 |

| Nợ phải trả không xác định được chủ nợ | 40 |

| Đối tác bồi thường 50 triệu, tuy nhiên phải chi bồi thường 65 triệu, điều chỉnh giảm thu nhập khác là 15 triệu | -15 |

| Tổng | 150 |

TNCT = 23.700 – 22.790 + 150 = 1060

- Xác định thu nhập miễn thuế:

Doanh nghiệp không có thu nhập được miễn thuế thu nhập doanh nghiệp

- Chuyển lỗ:

Doanh nghiệp được chuyển lỗ 320 triệu trên tờ khai quyết toán thuế TNDN năm 2016 vào năm 2017.

TNTT = 1060 – (0 + 320) = 740

– Trích lập quỹ KHCN: 740 x 10% = 74

– Doanh nghiệp đang được hưởng ưu đãi giảm 50% thuế TNDN cho kỳ tính thuế 2017

Thuế TNDN phát sinh trong năm tính thuế 2017:

(740 – 74) x 20% x 50% = 66.6

– Giả sử ngày 31/3/2018 công ty nộp tờ khai quyết toán thuế TNDN và nộp tiền thuế TNDN phát sinh

– Doanh nghiệp chưa tạm nộp thuế, vì vậy số thuế TNDN bị tính chậm nộp từ ngày 31/1/2018 đến 31/3/2018 là: 66.6 x 80% – 0 = 53.28

– Số ngày chậm nộp là 60 ngày

– Lãi chậm nộp: 53.28 x 0.03% x 60 = 0.95904 triệu đồng

Kết luận: Kỳ tính thuế 2017 công ty Thiên Thanh phải nộp 66.6 triệu tiền thuế TNDN và 0.95904 triệu đồng lãi chậm nộp.

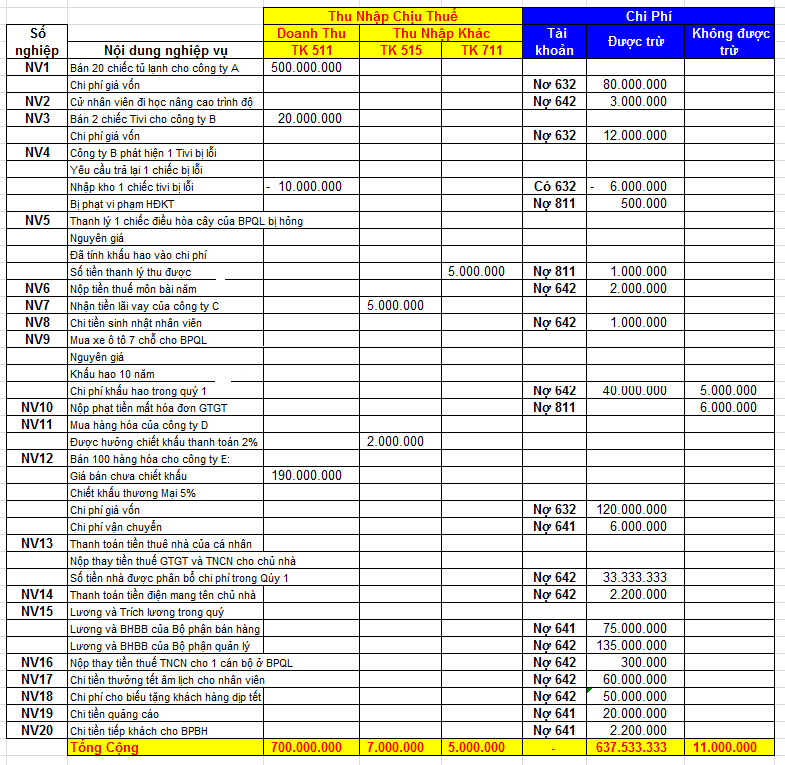

Bài tập 2:Tính thuế TNDN tạm tính quý và hạch toán chi phí thuế phải nộp khi tạm tính:

Trong Qúy 1 năm 2020, Công ty Thiên Ưng có các nghiệp vụ phát sinh như sau:

| Số nghiệp vụ | Nội dung nghiệp vụ | Tổng số tiền | Ghi chú |

| NV1 | Bán 20 chiếc tủ lạnh cho công ty A | 200.000.000 | Chưa bao gồm VAT 10% |

| Chi phí giá vốn | 80.000.000 | ||

| NV2 | Cử nhân viên đi học nâng cao trình độ | 3.000.000 | |

| NV3 | Bán 2 chiếc Tivi cho công ty B | 22.000.000 | Đã bao gồm VAT 10% |

| Chi phí giá vốn | 12.000.000 | ||

| NV4 | Công ty B phát hiện 1 Tivi bị lỗi | ||

| Yêu cầu trả lại 1 chiếc bị lỗi | |||

| Nhập kho 1 chiếc tivi bị lỗi | 6.000.000 | ||

| Bị phạt vi phạm HĐKT | 500.000 | Có thỏa thuận trên HĐKT | |

| NV5 | Thanh lý 1 chiếc điều hòa cây của BPQL bị hỏng | ||

| Nguyên giá | 35.000.000 | ||

| Đã khấu hao tính vào chi phí | 34.000.000 | ||

| Số tiền thanh lý thu được | 5.500.000 | Đã bao gồm VAT 10% | |

| NV6 | Nộp tiền thuế môn bài năm 2020 | 2.000.000 | |

| NV7 | Nhận tiền lãi vay của công ty C | 5.000.000 | |

| NV8 | Chi tiền sinh nhật nhân viên | 1.000.000 | Đúng theo quy chế |

| NV9 | Mua xe ô tô 7 chỗ cho BPQL | ||

| Nguyên giá | 1.800.000.000 | ||

| Khấu hao 10 năm | |||

| Chi phí khấu hao trong quý 1/2020 | 45.000.000 | ||

| NV10 | Nộp phạt tiền mất hóa đơn GTGT | 6.000.000 | |

| NV11 | Mua hàng hóa của công ty D | 100.000.000 | Đã thanh toán |

| Được hưởng chiết khấu thanh toán 2% | 2.000.000 | Đã nhận được tiền CK | |

| NV12 | Bán 100 hàng hóa cho công ty E: | ||

| Giá bán chưa chiết khấu | 220.000.000 | Đã VAT 10% | |

| Chiết khấu thương Mại 5% trên HĐ | 11.000.000 | CK trên giá đã có VAT | |

| Chi phí giá vốn | 120.000.000 | ||

| Chi phí vận chuyển | 6.600.000 | Đã VAT 10% và được khấu trừ | |

| NV13 | Thanh toán tiền thuê nhà của cá nhân | 120.000.000 | Không có hóa đơn |

| Nộp thay tiền thuế GTGT và TNCN cho chủ nhà | 13.333.333 | HĐ thỏa thuận khoản thuế DN trả | |

| Số tiền nhà được phân bổ chi phí trong Qúy 1 | 33.333.333 | ||

| NV14 | Thanh toán tiền điện mang tên chủ nhà | 2.000.000 | Chưa VAT 10%, HĐ thể hiện DN trả |

| NV15 | Lương và Trích lương trong quý | ||

| Lương và BHBB của Bộ phận bán hàng | 75.000.000 | ||

| Lương và BHBB của Bộ phận quản lý | 135.000.000 | ||

| NV16 | Nộp thay tiền thuế TNCN cho 1 cán bộ ở BPQL | 300.000 | (Có thỏa thuận trên HĐLĐ) |

| NV17 | Chi tiền thưởng tết âm lịch cho nhân viên | 60.000.000 | Đúng theo quy chế |

| NV18 | Chi phí cho biếu tặng khách hàng dịp tết | 55.000.000 | Đã bao gồm VAT 10% |

| NV19 | Chi tiền quảng cáo | 20.000.000 | Chưa VAT 10%, được khấu trừ |

| NV20 | Chi tiền tiếp khách cho BPBH | 2.200.000 | Nhận hóa đơn bán hàng (HĐ trực tiếp) |

+ Hoạt động trong lĩnh vực buôn bán, thương mại thông thường.

+ Năm 2019, công ty Thiên Ưng Quyết toán thuế TNDN lãi (đã nộp thuế đầy đủ)

Đáp Án:

Thu nhập tính thuế = 64.466.667 – 0 – 0 = 64.466.667 (Vì Thiên Ưng không có thu nhập miễn thuế và không có số lỗ được chuyển)

Thuế TNDN phải nộp = 64.466.667 X 20% = 12.893.333

– Bút toán tính thuế TNDN vào chi phí:

– Khi đi nộp tiền, căn cứ vào giấy nộp tiền vào NSNN (điện tử, qua mạng) hạch toán:

Bài tập 3: Hạch toán thuế TNDN hàng năm

Thuế suất áp dụng: 20%