Một số bài tập thuế hay có đáp án – ôn thi công chức thuế vòng 2

Nội dung chính:

Bài 1:

Công ty ABC trong lĩnh vự SX KD năm 2019, có các số liệu sau: đơn vị: triệu đồng.

Doanh thu: 120.000

Tổng chi phí kê khai để tính TNCT: 100.000, trong đó:

- Chi ủng hộ UBND huyện nơi đóng trụ sở tổ chức lễ hội du lịch: 200.

- Chi hỗ trợ đoàn thanh niên của công ty ABC tổ chức phong trào thi đua: 300.

- Chi đóng góp hình thành nguồn kinh phí quản lý cho công ty mẹ của công ty ABC: 120.

- Chi mua vé máy bay cho nhân viên đi công tác nước ngoài: 400.

- Chi khoán tiền đi lại và chỗ ở khi đi công tác cho nhân viên theo Quy chế tài chính của công ty: 600.

- Chi đầu tư xây dựng sân tennis: 300.

- Chi thưởng hoàn thành kế hoạch cho cnv: 400.

Thu nhập khác:

- Chuyển nhượng BĐS: -400 (lỗ).

- Thu nhập từ hoạt động SXKD ở nước M sau khi nộp thuế cho nước này với thuế suất 17%: 3320.

*Yêu cầu: tính thuế TNDN của DN này phải nộp trong năm 2019. Biết rằng: Quốc gia M chưa ký Hiệp định tránh đánh thuế hai lần với VN.

Các khoản chi của DN đều có hóa đơn chứng từ hợp pháp. Riêng tiền thưởng cho CNV hoàn thành kế hoạch được quy dịnh trong hợp đồng nhưng không ghi rõ mức hưởng và điều kiện hưởng. các văn bản khác của DN cũng không thể hiện khoản này.

Các khoản chi đều thanh toán từ tài khoản thanh toán của DN. Riêng khoản chi mua vé máy bay cho nhân viên đi công tác ỏe nước ngoài được thanh toán bằng thẻ ngân hàng của cá nhân. Sau đó DN chi trả lại cho cá nhân.

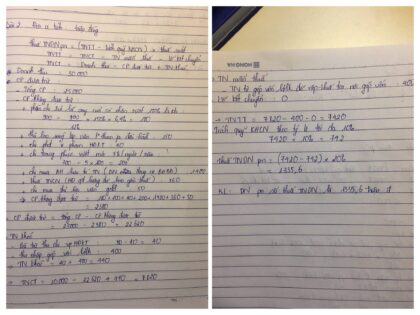

Giải:

Cp ko đc trừ : 1020

Cp đc trừ: 98980

Thu nhập từ hđ sxkd chính :21020

BĐS lỗ giảm trừ thu nhập khác --> TNTT 21020-400= 20620

Thuế TNDN =4124

Thuế TNDN nc ngoài: 120

Tổng thuế TNDN phải nộp=4244

Bài 2:

Tại một Công ty cổ phần thương mại nộp thuế GTGT theo PP khấu trừ trong năm tính thuế có tài liệu sau: (đơn vị tiền: triệu đồng):

1) Doanh thu tiêu thụ sản phẩm: 30.000

2) Chi phí tính TNCT do doanh nghiệp kê khai đều có hóa đơn, chứng từ hợp pháp và thanh toán không dùng tiền mặt (trừ những trường hợp được lưu ý trong mục 3 dưới đây): 26.000. Trong đó:

– Khấu hao TSCĐ ô tô 5 chỗ ngồi tương ứng với nguyên giá vượt trên 1,6 tỷ đồng: 200

– Thưởng nhân ngày thành lập DN cho người lao động trong doanh nghiệp: 100

– Chi trả lãi vay ngân hàng đối với khoản vay dùng để góp vốn điều lệ vào công ty CDF: 200

– Thù lao thành viên Hội đồng quản trị không trực tiếp điều hành doanh nghiệp: 120

– Ủng hộ xây nhà đại đoàn kết theo quy định của pháp luật: 300

– Thưởng sáng kiến cải tiến kỹ thuật: 140

– Thuế GTGT phải nộp và đã nộp: 250

– Chi mua trang phục tập luyện cho lực lượng tự vệ công ty: 120

– Các khoản chi còn lại được trừ khi xác định TNCT

3) Một số lưu ý về các khoản chi đã kể trên:

– Khoản tiền thưởng nhân ngày thành lập DN không được ghi trong hợp đồng lao động nhưng được ghi cụ thể mức và điều kiện hưởng trong Quy chế tài chính của DN.

– Khoản chi thưởng sáng kiến cải tiến kỹ thuật có quyết định khen thưởng của Giám đốc DN nhưng không có Biên bản họp của Hội đồng nghiệm thu sáng kiến.

Khoản chi mua trang phục tập luyện cho lực lượng tự vệ được thanh toán bằng tiền mặt.

4) Các khoản thu nhập khác:

– Thu nhập từ hoạt động liên kết kinh tế trong nước: 200 (được chia từ thu nhập trước khi nộp thuế TNDN)

– Tiêu thụ phế phẩm thu được 150, chi phí thu hồi 18, chi phí tiêu thụ 12

Yêu cầu:

1. Tính thuế TNDN phải nộp năm 2015. Biết rằng, doanh nghiệp áp dụng thuế suất thuế TNDN ở mức 22% và cổ đông đã góp đủ vốn điều lệ.

2. Giả sử tổng số thuế TNDN mà doanh nghiệp tạm nộp 4 quý năm 2015 là 400 triệu đồng. Số thuế còn phải nộp sau quyết toán thuế năm đã được nộp vào ngày 31/3/2016. Hãy xác định số tiền chậm nộp thuế TNDN của doanh nghiệp này.

Giải:

Thuế TNDN phải nộp = (TNTT – Phần trích lập quỹ KHCN) x Thuế suất

TNTT = TNCT – (Thu nhập miễn thuế + Các khoản lỗ kết chuyển)

TNCT = (Doanh thu – Chi phí được trừ) + TN khác

Đơn vị tính: Triệu đồng

1.

1) Doanh thu tính thuế: 30.000 triệu

2) Chi phí được trừ:

* Chi phí không được trừ:

– Khấu hao TSCĐ ô tô 5 chỗ ngồi tương ứng với nguyên giá vượt trên 1,6 tỷ đồng: 200 triệu

– Thù lao thành viên Hội đồng quản trị không trực tiếp điều hành doanh nghiệp: 120 triệu

– Thưởng sáng kiến cải tiến kỹ thuật: 140 triệu

– Thuế GTGT phải nộp và đã nộp: 250 triệu

Tổng chi phí không được trừ: 200 + 120 + 140 + 250 = 710 triệu

* Chi phí được trừ: 26.000 – 710 = 25.290 triệu

3) Thu nhập khác

– Thu nhập từ hoạt động liên kết kinh tế trong nước: 200 triệu

– Tiêu thụ phế phẩm: 150 – 18 – 12 = 120 triệu

Tổng TN khác: 200 + 120 = 320 triệu

4) Thu nhập chịu thuế: 30.000 – 25.290 + 320 = 5.030 triệu

5) Thu nhập miễn thuế: 0, Lỗ kết chuyển: 0

6) Thu nhập tính thuế: 5.030 triệu

7) Thuế TNDN phải nộp: 5.030 x 22% =1.106,6 triệu

2. Thời hạn nộp thuế quý 4 năm 2015 của DN: ngày 30/01/2016

Thuế TNDN DN còn phải nộp: 1.106,6 – 400 = 706,6 triệu

20% của số phải nộp theo quyết toán: 1.106,6 x 20% = 221,32 triệu

Phần chênh lệch từ 20% trở lên có giá trị: 706,6 – 221,32 = 485,28 triệu

DN bị tính tiền chậm nộp trên số tiền thuế chênh lệch từ 20% trở lên từ ngày 31/01/2016 đến ngày thực nộp là 31/03/2016, do ngày 31/01/2016 là chủ nhật nên thời gian được tính từ 01/02/2016 đến 31/03/2016 là 60 ngày, lãi suất chậm nộp là 0,05% ngày

Số tiền chậm nộp: 485,28 x 0,05% x 60 = 14,5584 triệu

Bài 3:

Công ty TNHH Hiền Nhuần là công ty sản xuất nộp thuế GTGT theo phương pháp khấu trừ trong năm tính thuế 20xx có tình hình sau (đơn vị tính: triệu đồng):

1. Doanh thu tính thuế: 90.000

2. Chi phí phân bổ tương ứng với doanh thu tiêu thụ: 79.000, trong đó:

+ Chi mua ô tô 5 chỗ dùng để chở ban giám đốc 2.000

+ Chi trả lãi vay vốn sản xuất kinh doanh cho cán bộ nhân viên với lãi suất 14%/năm: 238

+ Chi phạt vi phạm hợp đồng kinh tế: 50

+ Chi phí vật tư 4.400, trong đó thuế GTGT 400, ¾ số vật tư này dùng để sản xuất hàng hoá không chịu thuế GTGT, còn lại dùng để sản xuất hàng hoá chịu thuế GTGT.

+ Chi hỗ trợ trực tiếp cho một gia đình bị thiên tai lũ lụt: 50

+ Chi góp vốn vào một trường trung học phổ thông dân lập: 500

+ Các khoản chi còn lại được trừ theo quy định của pháp luật.

3. Thu nhập khác:

+ Thu lãi vay: 100

+ Thu từ góp vốn liên doanh trong nước, sau khi đã nộp thuế TNDN tại nơi góp vốn: 200

+ Thu nhập nhận được từ nước chưa ký hiệp định tránh đánh thuế hai lần với Việt Nam là 820, đây là thu nhập sau khi đã nộp thuế với thuế suất 18%.

Yêu cầu: Xác định thuế TNDN công ty phải nộp trong kỳ, biết rằng: Lãi suất cơ bản do NHNN Việt Nam công bố tại thời điểm vay 9%/năm. Thuế suất thuế TNDN 20%. Các khoản chi của công ty có đầy đủ hoá đơn, chứng từ hợp pháp, thanh toán qua ngân hàng.

Giải

I.HĐ SXKD trong nước

1.DTTT: 90.000

2.CPĐT: 76.112

3. TNK: 200

4. Tnct từ hđsxkd 13.958,5

5. Tnmt 200

6. TNTT 13.758,5

Thuế TNDN: 2.751,7

II. Thuế TN nước ngoài: 20

Bài 4:

1 DN tư nhân sản xuất hàng hóa nộp thuế GTGT theo phương pháp khấu trừ trong năm tính thuế 2015 có số liệu sau (ĐVT triệu đồng):

1. Doanh thu bán hàng (chưa thuế GTGT): 18.000

2. Chi phí phân bổ cho doanh thu tiêu thụ: 12.000 (có hóa đơn chứng từ theo quy định, thanh toán qua NH), trong đó:

+ Khấu hao TSCĐ: 3.000, trong đó: khấu hao xe ô tô đưa đón công nhân: 500, khấu hao thiết bị sản xuất: 600 (được khấu hao bằng 3 lần mức khấu hao theo quy định, thiết bị sản xuất được phép khấu hao nhanh)

+ Chi đào tạo lại lao động theo chế độ: 50

+ Phạt vi phạm hành chính: 100, phạt vi phạm hợp đồng kinh tế: 50

+ Tiền lương của chủ DN: 100

+ Ủng hộ đồng bào bị thiên tai: 150

+ Lãi vay vốn SXKD (vay của công nhân viên với lãi suất 12%/năm): 240

+ Thuế, phí phải nộp ngân sách: Thuế môn bài và tiền thuê đất: 100, phí và lệ phí khác đã nộp ngân sách: 50, thuế TNCN: 20 (tiền lương phải trả trên HĐ không bao gồm thuế TNCN), thuế GTGT phải nộp: 60

+ Các chi phí còn lại được trừ theo quy định

3. Thu nhập từ chuyển nhượng chứng khoán sau khi đã trừ chi phí liên quan là 300

Thu nhập từ hoạt động liên doanh trong nước là 200 (đây là thu nhập sau khi đã nộp thuế tại nơi góp vốn với thuế suất 10%)

Nhận được 300 từ hoạt động kinh doanh ở nước ngoài chuyển về, đây là khoản thu nhập còn lại sau khi đã nộp thuế ở nước ngoài với thuế suất 20%, nước này chưa ký Hiệp định tránh đánh thuế 2 lần với Việt Nam

Yêu cầu:

1. Xác định số thuế TNDN phải nộp trong năm, biết thuế suất thuế TNDN là 22%, lãi suất cơ bản do NH nhà nước công bố là 7%/năm

2. Xác định thuế TNDN phải nộp biết rằng doanh thu từ bán hàng hóa năm trước của DN là 19.000

3. Giả sử sản phẩm DN sản xuất thuộc diện áp dụng thuế suất thuế TNDN 10% và giảm 50% số thuế phải nộp trong năm tính thuế, hãy xác định thuế TNDN phải nộp.

Giải:

1.

a. Doanh thu: 18.000

b. Chi phí được trừ:

Chi phí loại khỏi chi phí doanh nghiệp kê khai:

Khấu hao TSCĐ vượt mức quy định: 200

Phạt vi phạm hành chính: 100

Tiền lương của chủ DN: 100

Lãi vay vốn SXKD (vay của công nhân viên với lãi suất 12%/năm) vượt mức 150% lãi suất ngân hàng nhà nước: 240 – (240*7%*150%/12%)= 30

Thuế GTGT phải nộp: 60

Tổng chi phí loại khỏi chi phí doanh nghiệp kê khai :

200 + 100 +100 + 30 +60 = 490

Chi phí được trừ : 12.000 – 490 = 11.510

c. Thu nhập khác :

Thu nhập từ chuyển nhượng chứng khoán sau khi đã trừ chi phí liên quan là 300

Thu nhập từ hoạt động liên doanh trong nước là 200 (đây là thu nhập sau khi đã nộp thuế tại nơi góp vốn với thuế suất 10%)

Tổng thu nhập khác : 300 + 200 = 500

d. TNCT = 18000-11510+500 = 6990

e. Thu nhập miễn thuế : 200

f. TNTT = 6.990 – 200 = 6.790

g: Thuế TNDN phải nộp trong nước 6790 * 0.22 =1493.8

h. Thuế TNDN nộp thêm từ TN ở nước ngoài: 300/(1-0.2) x (0.22-0.2) = 7.5

Tổng thuế TNDN phải nộp: 1501.3

2.

DN hưởng ưu đãi thuế suất 20%.

Thu nhập tính thuế chưa tính phần thu nhập từ chuyển nhượng chứng khoán và thu nhập ở nước ngoài: 6790 – 300 = 6490

Thuế TNDN trong nước: 6490 x 0.2 = 1298

Thuế TNDN từ chuyển nhượng chứng khoán: 300 x 0.22 =66

Thuế TNDN nộp thêm từ TN ở nước ngoài: 7.5

Tổng Thuế TNDN phải nộp: 1371.5

3.

Thuế TNDN nộp trong nước chưa tính chuyển nhượng chứng khoán và thu nhập từ nước ngoài:

TNTT: 6490

Thuế: 6490 x 0.1 / 2 =324.5

Thuế TNDN từ chuyển nhượng chứng khoán: 66

Thuế TNDN nộp thêm từ TN ở nước ngoài: 7.5

Tổng: 398

Bài 5:

Bài 2: Công ty TNHH Hiền Nhuần nộp thuế GTGT theo phương pháp khấu trừ trong năm tính thuế 20xx có tình hình sau (đơn vị tính: triệu đồng):

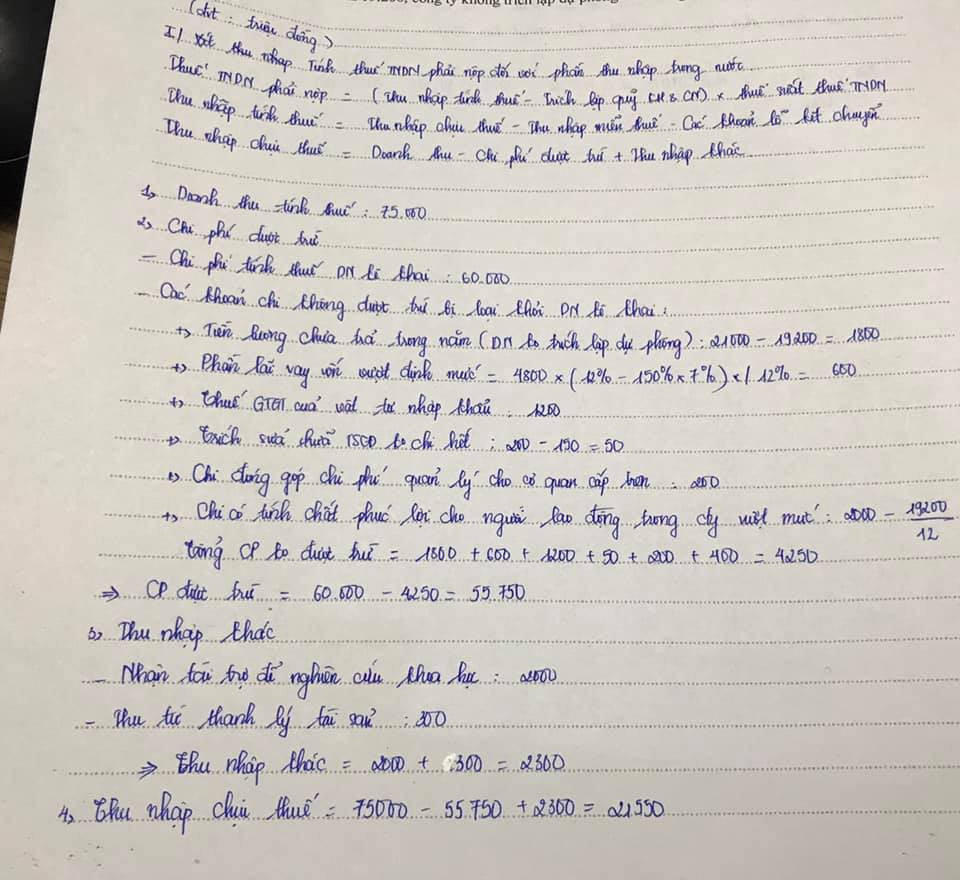

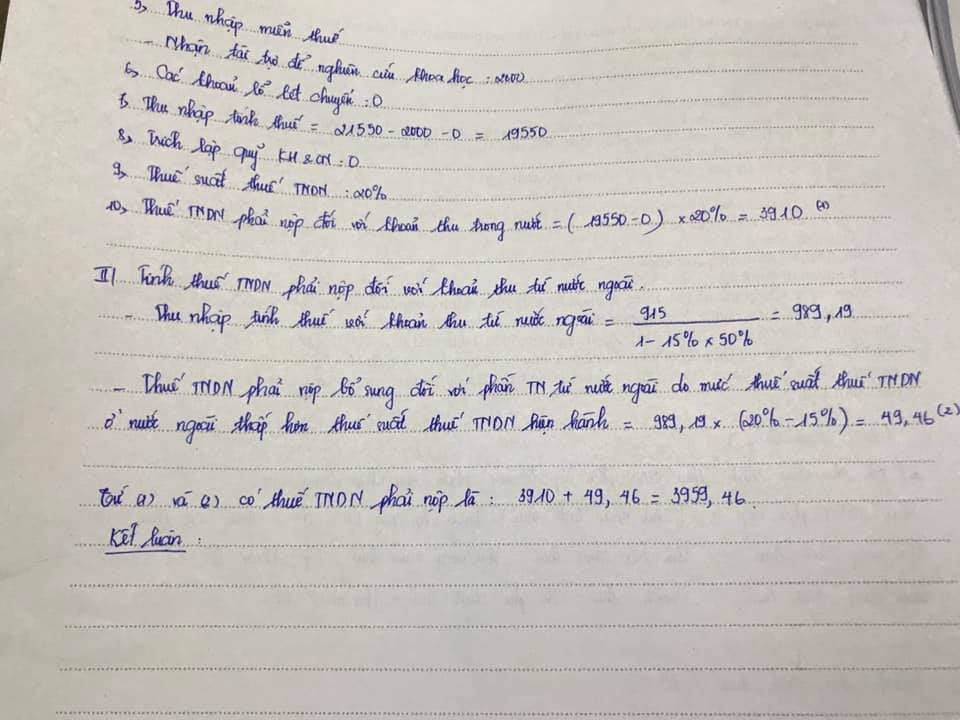

1. Doanh thu tính thuế: 75.000

2. Tổng chi phí tính thuế TNDN công ty kê khai 60.000 có đầy đủ hoá đơn, chứng từ, thanh toán qua ngân hàng, trong đó:

+ Tổng tiền lương phải trả trong năm 21.000

+ Chi trả lãi tiền vay vốn kinh doanh cho nhân viên trong công ty: 4.800 với lãi suất 12%/năm

+ Chi vật tư 15.000, trong đó thuế nhập khẩu 300, thuế GTGT của vật tư nhập khẩu 1.200

+ Trích trước sửa chữa TSCĐ là 200

+ Chi đóng góp chi phí quản lý cho cơ quan cấp trên: 200

+ Chi đóng phí tham gia hiệp hội ngành nghề (nhà nước cho phép thành lập): 300

+ Chi có tính chất phúc lợi cho người lao động trong công ty 2.000

+ Các khoản chi còn lại được trừ theo quy định

3. Thu nhập khác:

+ Nhận tài trợ để nghiên cứu khoa học 2.000

+ Thu nhập từ thanh lý tài sản: 300

+ Nhận được khoản thu nhập ở nước X chưa ký hiệp định tránh đánh thuế hai lần là 915 sau khi đã nộp thuế với thuế suất 15%, biết ở nước X công ty đang được giảm 50% số thuế phải nộp

Yêu cầu: Xác định thuế TNDN phải nộp trong năm, biết: Thuế suất thuế TNDN 20%, lãi suất cơ bản do NHNN Việt Nam công bố tại thời điểm vay 7%/năm. Công ty đã góp đủ vốn điều lệ. Quỹ tiền lương thực hiện tới thời hạn nộp hồ sơ quyết toán là 19.200, công ty không trích lập dự phòng tiền lương. Chi phí sửa chữa TSCĐ thực tế phát sinh 150.

Giải:

Bài 6:

Công ty TNHH Hiền Nhuần nộp thuế GTGT theo phương pháp khấu trừ trong năm tính thuế 20xx có tình hình sau (đơn vị tính: triệu đồng):

1. Doanh thu tính thuế: 100.000

2. Chi phí phân bổ tương ứng với doanh thu tiêu thụ (có hoá đơn, chứng từ hợp pháp, thanh toán qua ngân hàng): 90.000, trong đó:

+ Chi phí vật tư: 33.000, trong đó thuế GTGT của vật tư mua vào 3.000

+ Chi phí khấu hao nhanh thiết bị 500, bằng 2,5 lần mức khấu hao theo đường thẳng.

+ Chi trả lãi vay vốn sản xuất kinh doanh (vay của cán bộ công nhân viên): 600 với mức lãi suất 12%/năm.

+ Chi mua bảo hiểm nhân thọ cho ban giám đốc 4 người: 300

+ Chi trang phục bằng hiện vật: 700

+ Chi phạt vi phạm hợp đồng kinh tế: 350

+ Chi nộp phạt chế độ kế toán: 20

3. Thu nhập khác:

+ Thu nhập nhận được từ góp vốn liên doanh trong nước 600, sau khi đã nộp thuế TNDN ở đơn vị nhận góp vốn với thuế suất 15%

+ Thu phạt vi phạm hợp đồng kinh tế: 200

Yêu cầu: Tính thuế TNDN công ty phải nộp trong kỳ. Biết: công ty đã góp đủ vốn điều lệ. Lãi suất cơ bản do NHNN Việt Nam công bố tại thời điểm vay là 6%/năm. Công ty không còn nợ bảo hiểm bắt buộc của người lao động. Thuế suất thuế TNDN 20%. Trong chi phí vật tư đã kê khai có 1/3 số vật tư dùng để sản xuất sản phẩm không chịu thuế GTGT, vật tư còn lại sản xuất sản phẩm chịu thuế GTGT.

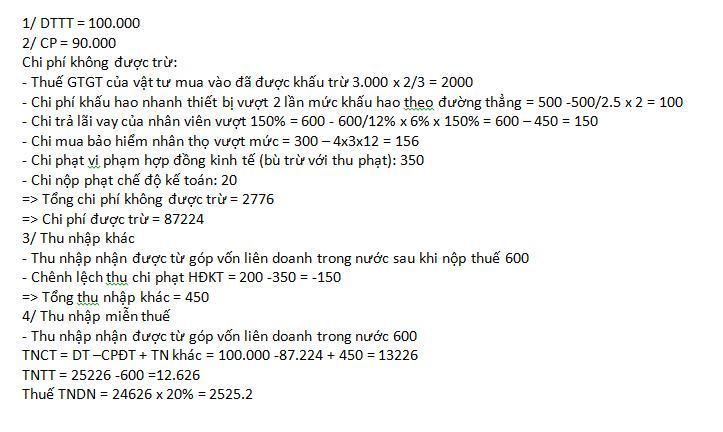

Giải: