Tổng hợp bài tập- câu hỏi thuế Thu nhập cá nhân, GTGT – ông thi thuế 2020 – vòng 2 Tổng hợp bài tập- câu hỏi thuế Thu nhập cá nhân – ông thi thuế 2020 – vòng 2

Câu 1:

Cá nhân ko cư trú không phải nộp thuế tncn từ kinh doanh nếu có doanh thu dưới 100tr/ năm nhỉ?

Trả lời:

Theo luật thì cá nhân kinh doanh có doanh thu từ 100 trđ/năm trở xuống ko phải nộp thuế tncn tức là bao quát cả cá nhân cư trú lẫn cá nhân ko cư trú.thuế gtgt là đối tượng ko chịu thuế, đối với thuế tncn là: ko phải nộp thuế tncn đvs tn từ kinh doanh ( ko phân biệt cư trú hay ko)

câu 2:

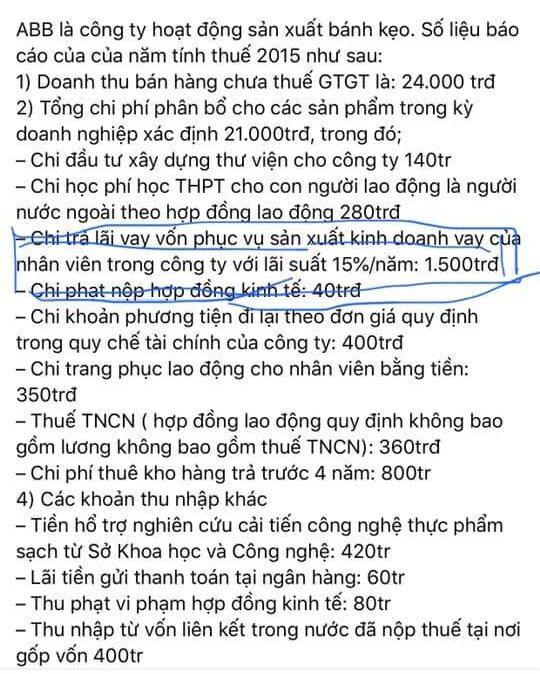

Các bác cho e hỏi với, sau e đọc bài tập này, phần chi trả lãi vay vốn 1500trd vay nhân viên cty lại ko được trừ nhỉ? Em nghĩ chỗ này ko được trừ phải là 1500x(15%_9%x150%) chứ các bác nhỉ?

Trả lời”

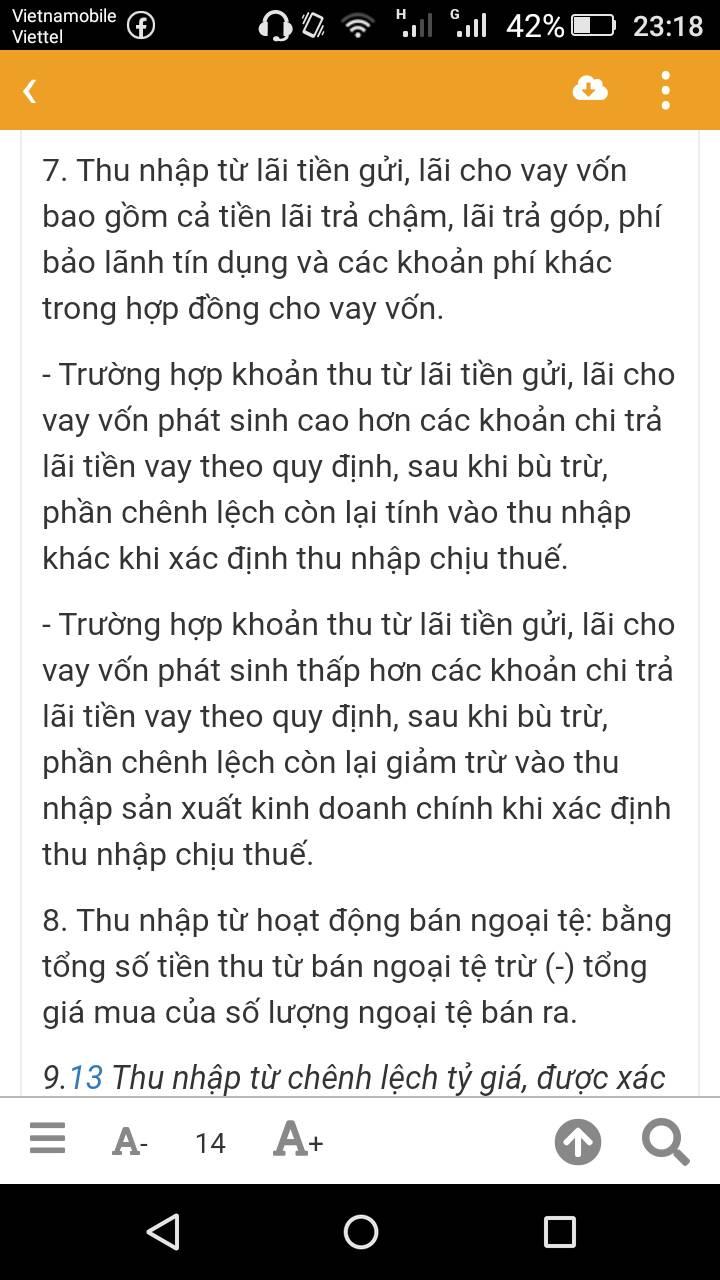

Trên có chi lãi, dưới có thu lãi thì chi lãi ở phần chi phí sẽ ko được trừ. Nếu thu lãi lớn hơn chi lãi thì phần chênh lệch cho vào TN khác, chi lãi > thu lãi thì bài tập sẽ giải theo hướng: TNCT = TN từ hoạt động kinh doanh chính + thu nhập khác ko bao gồm lãi vay – chênh lệch

Do có phần thu lãi nên phần chi sẽ đưa vào hết là chi phí không được trừ, sau đó tính bù trừ chênh lệch thu chi : ko được trừ = 1500/0.15 *( 15%-9%*150%) =150; chênh lệch = 1350-60=1290

Đọc thêm thông tư 68:

Câu 3

mấy a chị cho e hỏi là bây giờ e làm đơn báo giảm trừ gia cảnh thì tháng 1 khai thuế tncn e được cộng thêm 4tr4 tiền giảm trừ nửa phải k ạ. E cảm ơn

Trả lời:

Đúng

Câu 4

Trả lời:

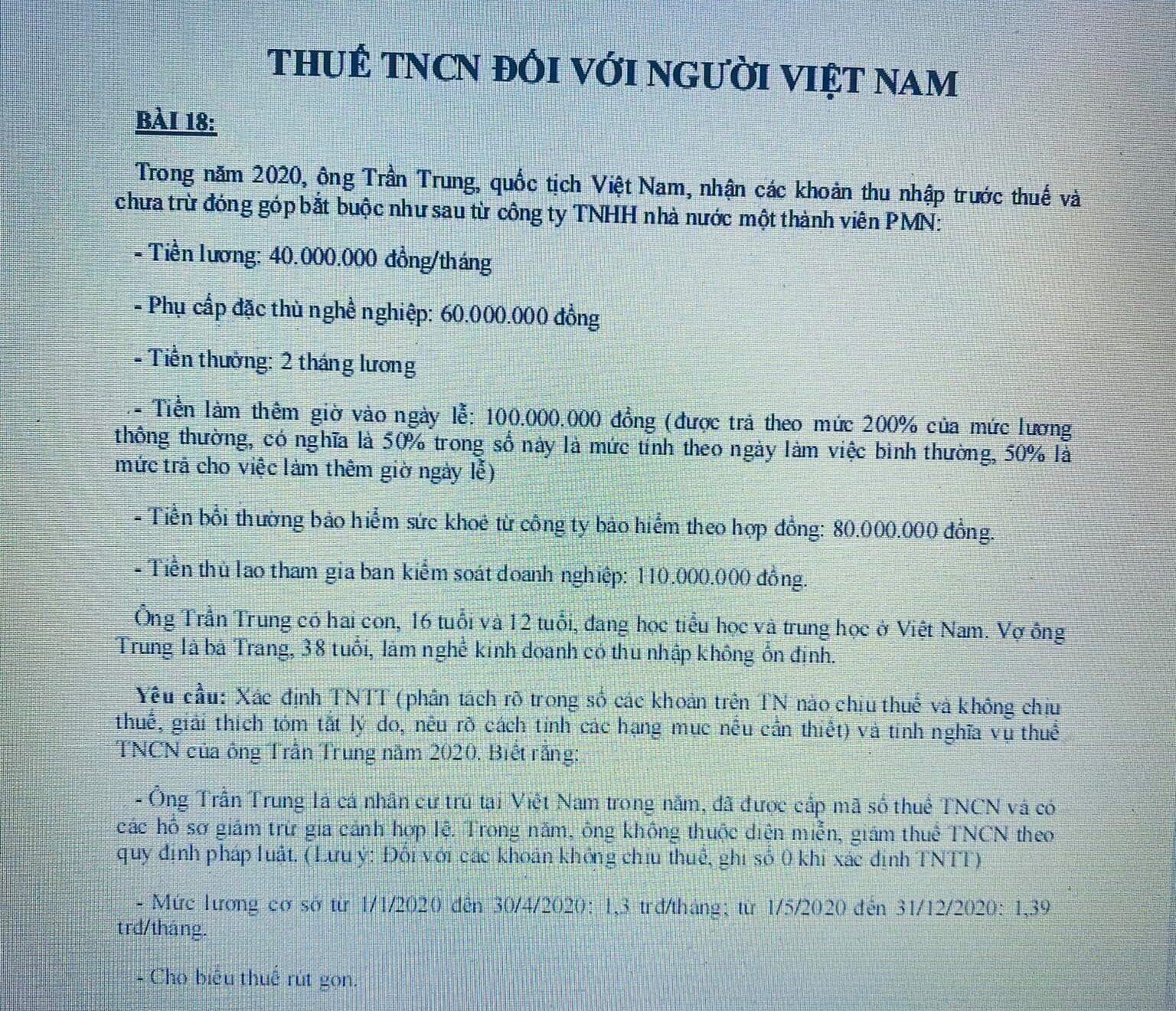

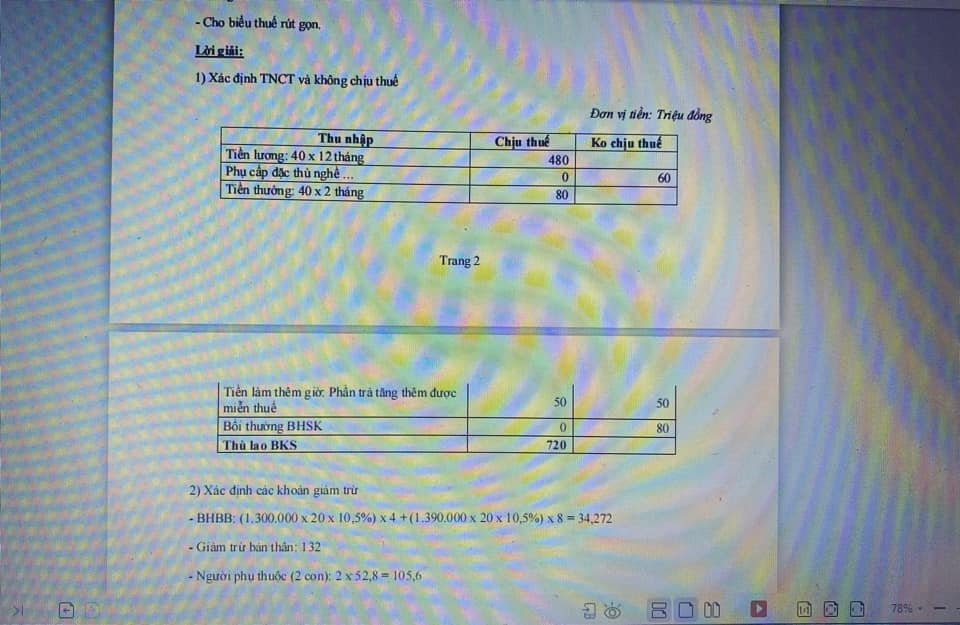

quyết toán TNCN từ tiền lương tiền công: Công thức : … * TNCT: – Tiền lương: 40 *12= 480 triệu đồng – Tiền thưởng : 40 *2 = 80 trd – Tiền làm trong giờ : 100/2 = 50 trd – Tiền thù lao .. : 110 trd --> Tổng TNCT : 720 * Mức giảm trừ : – Giảm trừ bản thân: 11×12 = – Giảm trừ ng phu thuộc : 2×4.4×12 = – Giảm trừ bh: (1.3 x4x10.5%x20) + ( 1.39 x8 x10,5% x20 ) = --> Tổng giảm trừ : Tự tính * TNTT = TNCT – Các khoản giảm trừ : tự tính – Áp dụng biểu thuế 7 bậc tự tính “

Lương đóng bh: (1,3x20x10,5)x4+(1,39x20x10,5)x8

Khoản này giảm trừ tnct

Câu 5:

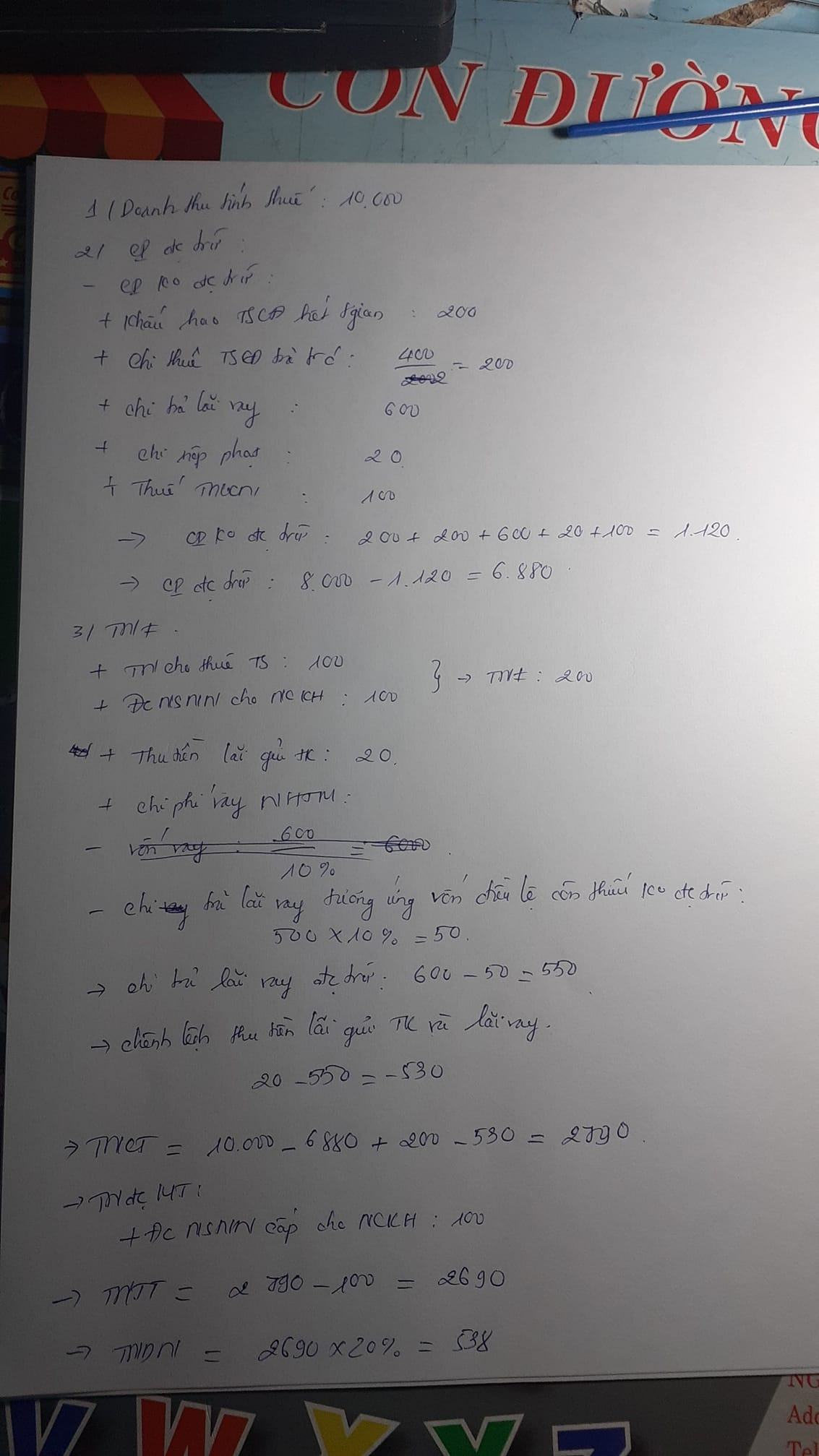

Tại 1DN trong năm tính thuế TNDN có tài liệu sau: (đvt:triệu đồng) 1. Doanh thu tiêu thụ sản phẩm chưa VAT: 10.000

2. Chi phí DN kê khai khi xđ thu nhập chịu thuế: 8.000, trong đó:

+ Khấu hao TSCĐ đã hết thời gian trích khấu hao: 200

+ Chi phí nghiên cứu khoa học: 400

+ Chi y tế nội bộ DN: 50

+ Chi cho an ninh và quốc phòng theo quy định của pháp luật : 60 + Chi thuê TSCĐ : 400 (trả trước 1 lần cho 2 năm)

+ Chi trả lãi vay vốn phục vụ cho sxkd 600, vay của NHTM với lãi suất 10%/năm.

+ Chi xây dựng nhà tình nghĩa cho người nghèo đúng đối tượng quy định của Bộ LĐ TBXH : 150

+ Chi nộp phạt vi phạm pháp luật về thuế : 20

+ Thuế TNCN theo hợp đồng lương đã bao gồm thuế TNCN : 100 Các khoản chi còn lại được trừ khi xđ thu nhập chịu thuế.

3. Các khoản thu nhập khác :

+ Thu nhập về cho thuê tài sản : 100

+ Thu nhập từ hđ đầu tư ra nước ngoài : 1.200, đây là khoản thu nhập nhận được sau khi đã nộp thuế ở nước ngoài với thuế suất 20%

+ Thu từ lãi tiền gửi tài khoản thanh toán tại ngân hàng : 20

+ Được NSNN tài trợ cho hoạt động nghiên cứu khoa học : 100

Yêu cầu : Tính thuế TNDN phải nộp trong năm. Biết rằng:

– Thuế suất thuế TNDN 20%

– Vốn điều lệ còn thuế theo tiến độ góp vốn: 500

– Các khoản chi của DN có hóa đơn, chứng từ hợp pháp và thanh toán không dùng tiền mặt.

DN không trích lập quỹ phát triển KH&CN.

Trả lời:

Cpkdt: 1120, tnct:2790, tntt 2690, tndn 538

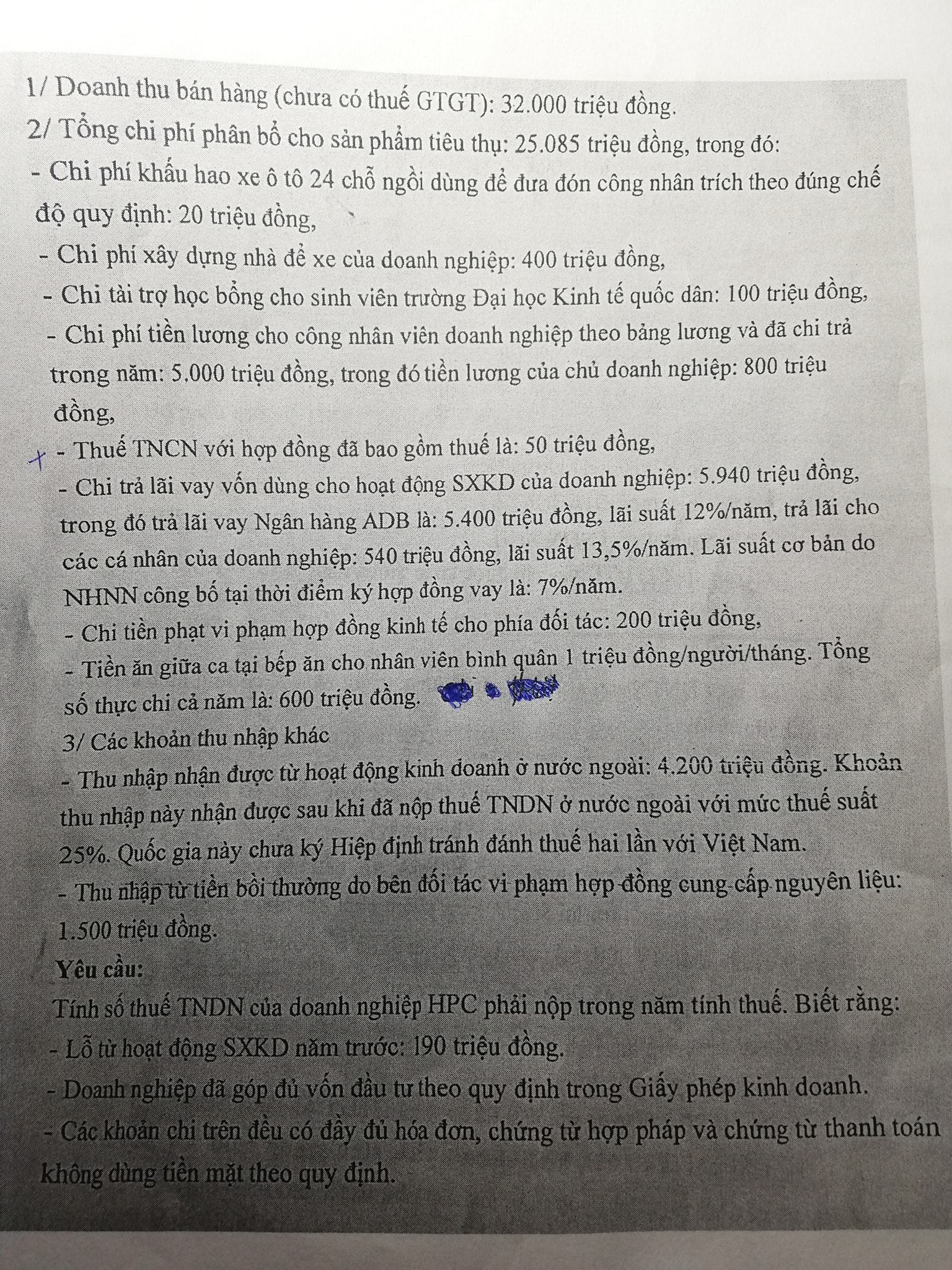

Câu 6

Đáp án:

đáp án là 1941,4 nhé.

TNCT = 9897

TNTT = 9897 – 190

Thuế TNDN = 9707 x 20%

TNLD với NNTS ở nước ngoài 25% nên phần TN này không tính thuế

Câu 7,

Công ty sản xuất thương mại K nộp thuế GTGT theo phương pháp khấu trừ thuế, trong kỳ tính thuế tháng 8/2019 có số liệu như sau:

1. Mua vào sản phẩm A tổng giá trị lô hàng chưa có thuế GTGT 800.000.000 đồng.

2. Mua vào nguyên vật liệu tổng giá trị lô hàng đã có thuế GTGT 550.000.000 đồng.

3. Bán toàn bộ sản phẩm A cho công ty B với giá bán 1.100.000.000 (giá đã có thuế GTGT).

4. Sản xuất được 2000 sản phẩm X, bán 1500 sản phẩm X cho công ty B với giá chưa có thuế GTGT là 350.000 đồng/sp, 400 sản phẩm X cho siêu thị H với giá thanh toán toàn bộ là 154.000.000 (công ty xuất hóa đơn GTGT không ghi số thuế GTGT trên hóa đơn), 100 sản phẩm X còn lại dùng làm quà tặng khuyến mãi cho chương trình khuyến mãi của công ty (chương trình khuyến mãi được thực hiện theo đúng quy định của pháp luật), giá bán cùng loại sản phẩm X trên thị trường là 350.000 đồng/sp.

5. Tập hợp thuế GTGT đầu vào 80.000.000 đồng, trong đó có hóa đơn GTGT tiền điện phục vụ cho văn phòng làm việc trị giá 30.000.000 đồng (chưa có thuế GTGT) và hóa đơn GTGT mua văn phòng phẩm trị giá 15.000.000 đồng (chưa có thuế GTGT) thanh toán bằng tiền mặt.

6. Tất cả các hóa đơn GTGT còn lại đều thanh toán qua ngân hàng và có chứng từ hợp lệ. Trong kỳ tính thuế công ty phát hiện một hóa đơn GTGT của kỳ tính thuế 1/2019 công ty kê khai sót hóa đơn GTGT đầu ra trị giá hóa đơn chưa thuế GTGT là 50.000.000 đồng, công ty thực hiện kê khai bổ sung trong kỳ.

7. Doanh nghiệp có 50 lao động thường xuyên và có doanh thu hàng năm dưới 30 tỷ. Thuế suất thuế GTGT của tất cả các mặt hàng là 10%.

Yêu cầu:

Tính số thuế GTGT công ty K phải nộp trong tháng

Đáp án:

Số thuế GTGT phải nộp: 0

. Đầu ra: 100 +52,5 +15,4 =167,9

. Đầu vào được trừ: 80 +50 +77 =207

Khấu trừ vào kỳ tiếp theo 39,1 tr

Câu 8: