Update bài tập thuế GTGT mới có đáp án giúp các bạn ôn thi vòng 2 công chức thuế 2020 dự kiến thi vào ngày 17/1/2021 xem lịch ở đây

Bài tập TNDN sẽ được update hằng ngày. Xem bài tập update phần 2

Nội dung chính:

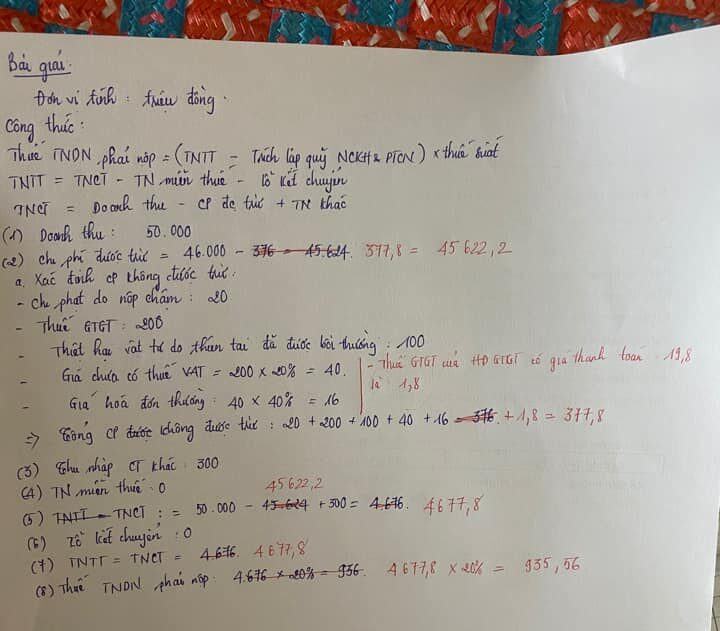

Bài số 1:

DN SX A nộp thuế GTGT theo PPKT trong năm tính thuế có tài liệu sau: (đvt: 1000đ)

1. DT bán sản phẩm thuộc đối tượng chịu thuế GTGT: 50.000

2. Chi phí sản xuất KD phân bổ cho sản phẩm tiêu thụ: 46.000

– Trong đó chi phí phạt do nộp thuế chậm: 20

– Thuế GTGT đầu vào đã được khấu trừ: 200

– Thiệt hại vật tư do thiên tai (có đủ hồ sơ CT theo quy định, có xác nhận của cơ quan chức năng): 500. DN đã tính vào CP 500 (biết rằng vật tư được cơ quan BH bồi thường: 100)

– 1 chứng từ chi là HĐ GTGT, có giá chưa thuế GTGT là 200. DN thanh toán bằng chuyển khoản 80% bằng tiền mặt 20%. Giá chưa có thuế GTGT của HĐ, DN đã tính vào chi phí.

– 1 chứng từ chi là HĐ thường có giá thanh toán 40, DN thanh toán bằng chuyển khoản 60%, bằng tiền mặt 40%. Giá thanh toán của HĐ DN đã tính vào chi phí

– 1 chứng từ chi là HĐ GTGT, có giá thanh toán 19,8. TS thuế GTGT 10%, DN thanh toán bằng tiền mặt 100%. Giá thanh toán của HĐ, DN đã hạch toán vào chi phí

– Các khoản chi còn lại là hợp lý được trừ

3. TN chịu thuế khác: 300

Yêu cầu: Xác định thuế TNDN phải nộp trong năm?

Biết:

– Lỗ năm trước chuyển sang đúng quy định

– Thuế suất thuế TNDN 20%

– DN trong năm không được ưu đãi, miễn giảm thuế

Giải

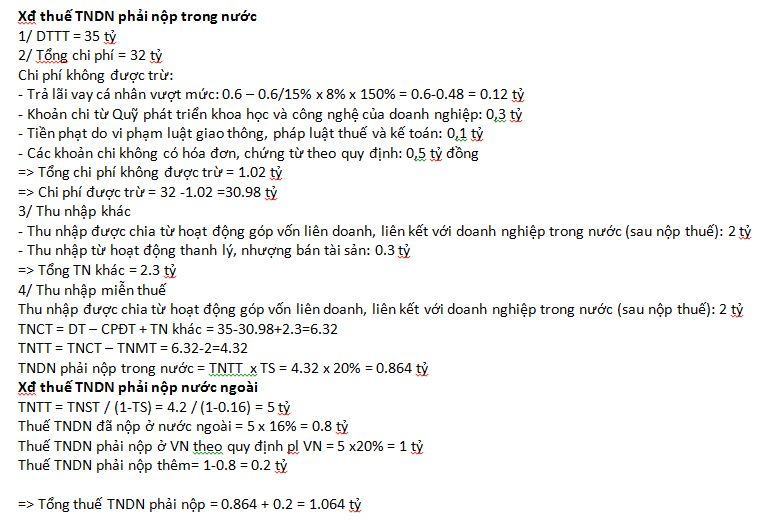

Bài số 2:

Giải:

Bài 3:

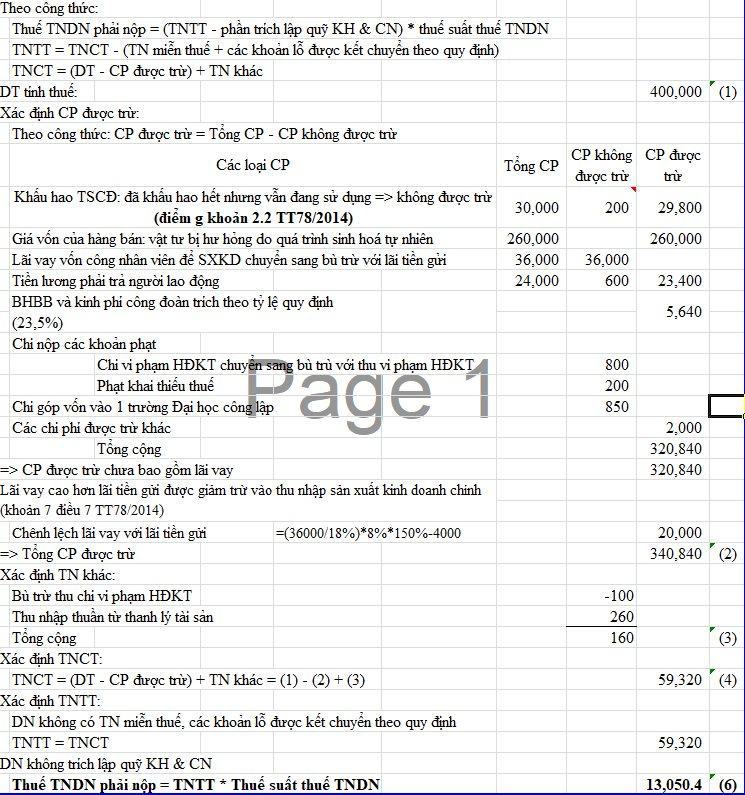

Một DN kinh doanh XK , NK trong năm tính thuế có tài liệu sau :

– Doanh thu tính thuế : 400 tỷ đồng

– Chỉ phí kinh doanh phân bổ cho doanh thu tiêu thụ trong năm :

• Khấu hao TSCĐ: 30 tỷ đồng trong đó : khấu hao của kho hàng đã khấu hao hết nhưng vẫn đang sử dụng: 200 triệu đồng , khấu hao của xe ô tô đưa đón công nhân trích theo chế độ quy định: 300 triệu đồng.

Giá vốn của hàng bản : 260 tỷ trong đó chi phí vật tư bị hư hỏng do quá trình sinh hoả tự nhiên nằm trong định mức: 5 tỷ.

• Lãi vay vốn công nhân viên để SXKD : 36 tỷ với lãi suất vay 18 % / năm

• Tiền lương phải trả người lao động : 24 tỷ ; đã trả người lao động tính đến hết thời hạn nộp hồ sơ quyết toán thuế năm : 20 tỷ

• BHBB và kinh phí công đoàn trích theo tỷ lệ quy định

• Chi nộp các khoản phạt : 1 tỷ đồng , trong đó : phạt vi phạm hợp đồng kinh tế : 800 tr , phạt khai thiểu thuế : 200 tr

• Chi góp vốn vào 1 trường Đại học công lập : 850 tr

• Các chi phí được trừ khác : 2 tỷ

– Các khoản thu nhập khác:

• Lãi tiền gửi ngân hàng DN nhận được trong năm : 4 tỷ

• Thu phạt vi phạm hợp đồng kinh tế : 700 triệu

• Thu nhập thuần từ thanh lý tài sản : 260 triệu.

Xác định thuế TNDN phải nộp trong năm .

Biết rằng :

– Doanh nghiệp đã góp đủ vốn điều lệ .

– Lãi suất cơ bản do NHNN công bố tại thời điểm vay : 8 % / năm

– Doanh nghiệp có trích lập quỹ lương dự phòng ở mức tối đa theo quy định

– Các khoản chi phí của DN đều có đủ hoá đơn chứng từ hợp pháp

-Thuế suất thuế TNDN = 22%.

Giải

Bài số 4:

1. Doanh thu tiêu thụ sản phẩm chưa VAT : 30.000

2 . Chi phí doanh nghiệp kê khai để xác định TNCT 22.000 đủ HD, CT hợp pháp, trong đó :

– tiền lương trả theo hợp đồng lao động 1.000

-chi bảo hộ lao động : 100

– chi xây dựng nhà tình nghĩa cho người nghèo đúng đối tượng quy định : 120

-chi nghiên cứu khoa học : 200

-chi vật tư trong năm đúng định mức 4.000 chưa có VAT. 1/4 số vật tư này dùng để sản xuất ra hàng hoá không chịu thuế GTGT tiêu thụ trong kì.

-chi nộp phạt vi phạm hành chính 10

-chi quảng cáo tiếp thị :750

Các khoản chi còn lại được trừ khi xác định TNCT.

3. Các khoản thu nhập khác

– thu từ vi phạm HD KT : 20

-thu nhập từ thực hiện dịch vụ thu hoạch sản phẩm nông nghiệp :50 đây là năm thứ 2 có thu nhập

Tính thuế tndn phải nộp biết đến DN kê khai và nộp thuế GTGT theo ppkt

Giải:

Thuế TNDN phải nộp = (TNTT – Trích lập quỹ phát triển KH&CN) x Thuế suất

Trong đó:

TNTT = TNCT – TN miễn thuế – Các khoản lỗ kết chuyển

TNCT = Doanh thu – CP được trừ + TN khác

Theo đó:

1. Doanh thu tiêu thụ sản phẩm chưa VAT: 30.000tr

2. Xác định CP được trừ của DN:

2.1. CP do DN kê khai = 22.000tr

2.2. CP cho phần thuế VAT mua vào để sản xuất ra hàng không chịu thuế = 4000 x 10% x 1/4 = 100tr

(theo Khoản 9, Điều 14, TT219/2013: Số thuế GTGT đầu vào không được khấu trừ, cơ sở kinh doanh được hạch toán vào chi phí để tính thuế thu nhập doanh nghiệp hoặc tính vào nguyên giá của tài sản cố định, trừ số thuế GTGT của hàng hóa, dịch vụ mua vào từng lần có giá trị từ hai mươi triệu đồng trở lên không có chứng từ thanh toán không dùng tiền mặt“.)

2.3. CP không được trừ bao gồm:

+ Chi nghiên cứu khoa học: 200tr

+ Chi nộp phạt vi phạm hành chính: 10tr

--> Tổng CP không được trừ = 200 + 10 = 210tr

—> Tổng CP được trừ = 22.000 + 100 – 210 = 21.890tr

3. Thu nhập khác:

+ Thu từ vi phạm HĐKT: 20tr

+ Thu từ thực hiện dịch vụ thu hoạch sp nông nghiệp: 50tr —> Đây là TN miễn thuế

4. TNCT = Doanh thu chịu thuế – CP được trừ + TN khác = 30.000 – 21.890 + 70 = 8.180tr

5. TNTT = TNCT – TN miễn thuế – Các khoản lỗ kết chuyển = 8.180 – 50 – 0 = 8.130tr

6. Thuế TNDN phải nộp = (TNTT – Trích lập quỹ KH&CN) × Thuế suất thuế TNDN = (8.130 – 0) x 20% = 1.626tr

Vậy thuế TNDN phải nộp trong kỳ tính thuế của DN là 1.626tr

Bài số 5:

Một DN sản xuất trong năm tính thuế 2019 có tài liệu sau:

– Doanh thu bán hàng chưa VAT: 50.000 tr

– DN kê khai chi phí tính thuế TNDN là 40.000 tr, trong đó:

+ Chi đầu tư xây dựng 1 sân tennis: 200tr

+ Chi khấu hao xe ô tô chở người 7 chỗ ngồi phần ứng với nguyên giá vượt trên 1 tỷ 6 là 200tr

+ Trích trước sửa chữa lớn tài sản cố định 500 triệu đồng, thực tế chi 350 triệu đồng

+Trích lập dự phòng nợ phải thu khó đòi: 500tr

+ Trích nộp quỹ hưu trí tự nguyện là 1.500 tr. Số lượng lao động trong doanh nghiệp là 30 người.

+ Chi phí quảng cáo trong năm là 500 triệu đồng.

+ Chi ủng hộ phong trào thể thao địa phương: 10tr

+ Thuế thu nhập cá nhân với hợp đồng bao gồm thuế: 100tr

– Thu từ tiền phạt vi phạm hợp đồng kinh tế: 100tr

– Thu nhập từ hoạt động liên doanh trong nước (đã nộp thuế TNDN tại nơi góp vốn): 200tr

– Thu từ khoản nợ khó đòi đã xóa này đòi được 50tr

– Nhận được 1 khoản thu nhập ở nước X là 850 triệu sau khi đã nộp thuế với mức thuế suất 15%. Việt Nam và nước X chưa ký hiệp định tránh đánh thuế hai lần.

Tính thuế TNDN phải nộp. Biết rằng:

– Quỹ lương thực hiện trong năm là 12.000 tr

– Doanh nghiệp chưa hoàn thành nghĩa vụ bảo hiểm bắt buộc.

– Trong năm doanh nghiệp không phát sinh khoản nợ quá hạn nào.

– Doanh thu bán hàng chưa VAT: 50.000 tr

– DN kê khai chi phí tính thuế TNDN là 40.000 tr, trong đó:

+ Chi đầu tư xây dựng 1 sân tennis: 200tr

+ Chi khấu hao xe ô tô chở người 7 chỗ ngồi phần ứng với nguyên giá vượt trên 1 tỷ 6 là 200tr

+ Trích trước sửa chữa lớn tài sản cố định 500 triệu đồng, thực tế chi 350 triệu đồng

+Trích lập dự phòng nợ phải thu khó đòi: 500tr

+ Trích nộp quỹ hưu trí tự nguyện là 1.500 tr. Số lượng lao động trong doanh nghiệp là 30 người.

+ Chi phí quảng cáo trong năm là 500 triệu đồng.

+ Chi ủng hộ phong trào thể thao địa phương: 10tr

+ Thuế thu nhập cá nhân với hợp đồng bao gồm thuế: 100tr

– Thu từ tiền phạt vi phạm hợp đồng kinh tế: 100tr

– Thu nhập từ hoạt động liên doanh trong nước (đã nộp thuế TNDN tại nơi góp vốn): 200tr

– Thu từ khoản nợ khó đòi đã xóa này đòi được 50tr

– Nhận được 1 khoản thu nhập ở nước X là 850 triệu sau khi đã nộp thuế với mức thuế suất 15%. Việt Nam và nước X chưa ký hiệp định tránh đánh thuế hai lần.

Tính thuế TNDN phải nộp. Biết rằng:

– Quỹ lương thực hiện trong năm là 12.000 tr

– Doanh nghiệp chưa hoàn thành nghĩa vụ bảo hiểm bắt buộc.

– Trong năm doanh nghiệp không phát sinh khoản nợ quá hạn nào.

Bài số 6

Doanh nghiệp TNHH MTV A thành lập năm 2010 trên địa bàn tỉnh Nam Định, kinh doanh hoạt động trong lĩnh vực sản xuất vật liệu xây dựng.

Kết quả kinh doanh trong năm 2019 của doanh nghiệp cụ thể như sau (đơn vị: triệu đồng):

1. Doanh thu từ hoạt động kinh doanh: 130.000

2. Tổng chi phí: 110.000. Trong đó:

– Chi phí lãi vay:

+ Từ các tổ chức tín dụng là 600 để đầu tư xây dựng nhà máy. Lãi suất 10%

+ Cá nhân là 360. Lãi suất 12%. Được doanh nghiệp vay dài hạn từ cuối năm 2018 để đầu tư vào doanh nghiệp khác

– Lỗ chênh lệch tỷ giá do đánh giá lại khoản mục có gốc ngoại tệ cuối năm là 120, đánh giá lại các khoản nợ phải trả có gốc ngoại tệ là 150

– Tiền truy thu thuế nộp thiếu từ năm 2015 đến năm 2018 là 100

– Chi tài trợ, ủng hộ ngân sách địa phương làm đường dân sinh 50

– Tiền phạt vi phạm HĐKT với NCC là 15

– Chi nghiên cứu khoa học từ quỹ phát triển khoa học và công nghệ 800

– Chi về tiền học cho con của người nước ngoài học đại học tại Việt Nam 120

– Chi phí quảng cáo, hội họp, tiếp khách: 7.000

– Chi phí tiền lương theo hợp đồng: 26.000. Trong đó:

+ Tiền lương cho giám đốc điều hành là 600

+ Tiền trang phục cho 25 NLĐ bằng hiện vật là 6tr/người và tiền mặt là 3tr/người

– Doanh nghiệp trích lập 15% quỹ dự phòng tiền lương; tiền lương hết hạn nộp hồ sơ quyết toán năm thực tế chưa chi: 3.500

– Chi mua xe ô tô đưa dón công nhân đầu tháng 6: 3.000. Trong đó, chi phí khấu hao xe là 150

– Thanh toán hóa đơn bán hàng văn phòng phẩm bằng tiền mặt với giá không VAT là 19tr

3. Các khoản phải thu khác

– Thu từ thanh lý TSCĐ số tiền chưa VAT là 750 (giá trị còn lại của tài sản là 1.500)

– Được thưởng do mua hàng đạt doanh số là 1.000

– Tiền nhận được từ đầu tư kinh doanh ra nước ngoài (chưa ký hiệp định tránh đánh thuế hai lần với Việt Nam) là 8.610 (sau khi đã nộp thuế nước ngoài 1.890)

Được biết:

– Lãi cơ bản do NHNN công bố tại thời điểm doanh nghiệp vay là 6%

– Năm trước doanh nghiệp lỗ từ chuyển nhượng BĐS là 1.200

– DN kê khai thuế giá trị gia tăng theo phương pháp khấu trừ

– Bảo hiểm bắt buộc và kinh phí công đoàn công ty tính trên mức lương trả cho NLĐ theo hợp đồng: Trích theo chế độ quy định

– Các chi phí đều có đầy đủ hóa đơn chứng từ theo quy định

Tính số thuế TNDN phải nộp năm 2019 của doanh nghiệp A

Kết quả kinh doanh trong năm 2019 của doanh nghiệp cụ thể như sau (đơn vị: triệu đồng):

1. Doanh thu từ hoạt động kinh doanh: 130.000

2. Tổng chi phí: 110.000. Trong đó:

– Chi phí lãi vay:

+ Từ các tổ chức tín dụng là 600 để đầu tư xây dựng nhà máy. Lãi suất 10%

+ Cá nhân là 360. Lãi suất 12%. Được doanh nghiệp vay dài hạn từ cuối năm 2018 để đầu tư vào doanh nghiệp khác

– Lỗ chênh lệch tỷ giá do đánh giá lại khoản mục có gốc ngoại tệ cuối năm là 120, đánh giá lại các khoản nợ phải trả có gốc ngoại tệ là 150

– Tiền truy thu thuế nộp thiếu từ năm 2015 đến năm 2018 là 100

– Chi tài trợ, ủng hộ ngân sách địa phương làm đường dân sinh 50

– Tiền phạt vi phạm HĐKT với NCC là 15

– Chi nghiên cứu khoa học từ quỹ phát triển khoa học và công nghệ 800

– Chi về tiền học cho con của người nước ngoài học đại học tại Việt Nam 120

– Chi phí quảng cáo, hội họp, tiếp khách: 7.000

– Chi phí tiền lương theo hợp đồng: 26.000. Trong đó:

+ Tiền lương cho giám đốc điều hành là 600

+ Tiền trang phục cho 25 NLĐ bằng hiện vật là 6tr/người và tiền mặt là 3tr/người

– Doanh nghiệp trích lập 15% quỹ dự phòng tiền lương; tiền lương hết hạn nộp hồ sơ quyết toán năm thực tế chưa chi: 3.500

– Chi mua xe ô tô đưa dón công nhân đầu tháng 6: 3.000. Trong đó, chi phí khấu hao xe là 150

– Thanh toán hóa đơn bán hàng văn phòng phẩm bằng tiền mặt với giá không VAT là 19tr

3. Các khoản phải thu khác

– Thu từ thanh lý TSCĐ số tiền chưa VAT là 750 (giá trị còn lại của tài sản là 1.500)

– Được thưởng do mua hàng đạt doanh số là 1.000

– Tiền nhận được từ đầu tư kinh doanh ra nước ngoài (chưa ký hiệp định tránh đánh thuế hai lần với Việt Nam) là 8.610 (sau khi đã nộp thuế nước ngoài 1.890)

Được biết:

– Lãi cơ bản do NHNN công bố tại thời điểm doanh nghiệp vay là 6%

– Năm trước doanh nghiệp lỗ từ chuyển nhượng BĐS là 1.200

– DN kê khai thuế giá trị gia tăng theo phương pháp khấu trừ

– Bảo hiểm bắt buộc và kinh phí công đoàn công ty tính trên mức lương trả cho NLĐ theo hợp đồng: Trích theo chế độ quy định

– Các chi phí đều có đầy đủ hóa đơn chứng từ theo quy định

Tính số thuế TNDN phải nộp năm 2019 của doanh nghiệp A

Giải:

ĐVT: triệu đồng

Công thức:

Thuế TNDN phải nộp = (TNTT – phần trích lập quỹ khcn) x thuế suất

TNTT=TNCT – (TNMT + Các khoản lỗ được kết chuyển theo qđ)

TNCT =(DT- CP được trừ) + thu nhập khác

1. Doanh thu tính thuế: 130.000

2. CP được trừ:

* Các khoản CP kđt mà DN đã kê khai tính vào tổng CP:

– Lỗ CL tỷ giá do đánh giá lại khoản mục có gốc ngoại tệ cuối năm:120

– Tiền truy thu thuế nộp thiếu từ năm 2015 – 2018: 100

– Chi tài trợ, ủng hộ NSĐP làm đường dân sinh: 50

– Chi NCKH từ quỹ PT KHCN: 800

– Chi tiền học cho con của ng nước ngoài học đại học tại VN: 120

– Tiền lương cho GĐ điều hành: 600

– DN trích lập quỹ DP 15% -> CP lương được trừ: (26000 – 3500) x 15% = 3.375

-> CP lương kđt: 3.500 – 3.375=125

– Cp mua oto đưa đón công nhân 3.000 kdt, CP khấu hao 150 được trừ

-> kđt: 2.850

=> CP kđt: 120+100+50+800+120+ 600+125+2850=4.765

=> CP được trừ: 110.000-4765=105.235

3 Thu nhập khác

– Thu nhập từ việc bán TSCĐ = 750-1500=-750

– Được thưởng do mua hàng đạt doanh số: 1000

– Lỗ từ chuyển nhượng BĐS: -1200

=> tổng thu nhập khác: – 950

=> TNCT=TNTT=130.000-105.235-950=23.815

=> Thuế TNDN phải nộp đối với hđ sxkd trong nước = 23.815 x 20%=4.763

* đối với thu nhập từ đầu tư kd ra nước ngoài:

– Thu nhập tính thuế từ hđ đầu tư kd nước ngoài: 8610+1890=10500

– Thuế TNDN từ hđ đầu tư kd nước ngoài theo thuế suất của VN:10.500×20%=2.100

-> thuế TNDN còn phải nộp từ hđ đầu tư kd nước ngoài=2100-1890=210

=> tổng thuế TNDN phải nộp = 4763+210=4973

Công thức:

Thuế TNDN phải nộp = (TNTT – phần trích lập quỹ khcn) x thuế suất

TNTT=TNCT – (TNMT + Các khoản lỗ được kết chuyển theo qđ)

TNCT =(DT- CP được trừ) + thu nhập khác

1. Doanh thu tính thuế: 130.000

2. CP được trừ:

* Các khoản CP kđt mà DN đã kê khai tính vào tổng CP:

– Lỗ CL tỷ giá do đánh giá lại khoản mục có gốc ngoại tệ cuối năm:120

– Tiền truy thu thuế nộp thiếu từ năm 2015 – 2018: 100

– Chi tài trợ, ủng hộ NSĐP làm đường dân sinh: 50

– Chi NCKH từ quỹ PT KHCN: 800

– Chi tiền học cho con của ng nước ngoài học đại học tại VN: 120

– Tiền lương cho GĐ điều hành: 600

– DN trích lập quỹ DP 15% -> CP lương được trừ: (26000 – 3500) x 15% = 3.375

-> CP lương kđt: 3.500 – 3.375=125

– Cp mua oto đưa đón công nhân 3.000 kdt, CP khấu hao 150 được trừ

-> kđt: 2.850

=> CP kđt: 120+100+50+800+120+ 600+125+2850=4.765

=> CP được trừ: 110.000-4765=105.235

3 Thu nhập khác

– Thu nhập từ việc bán TSCĐ = 750-1500=-750

– Được thưởng do mua hàng đạt doanh số: 1000

– Lỗ từ chuyển nhượng BĐS: -1200

=> tổng thu nhập khác: – 950

=> TNCT=TNTT=130.000-105.235-950=23.815

=> Thuế TNDN phải nộp đối với hđ sxkd trong nước = 23.815 x 20%=4.763

* đối với thu nhập từ đầu tư kd ra nước ngoài:

– Thu nhập tính thuế từ hđ đầu tư kd nước ngoài: 8610+1890=10500

– Thuế TNDN từ hđ đầu tư kd nước ngoài theo thuế suất của VN:10.500×20%=2.100

-> thuế TNDN còn phải nộp từ hđ đầu tư kd nước ngoài=2100-1890=210

=> tổng thuế TNDN phải nộp = 4763+210=4973

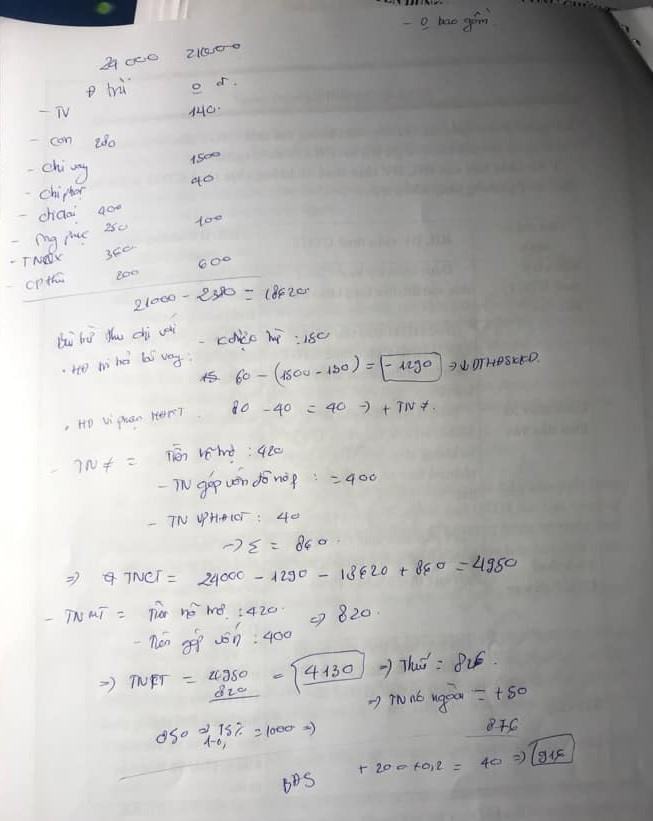

Bài 7:

ABB là công ty hoạt động sản xuất bánh kẹo. Số liệu báo cáo của của năm tính thuế 2015 như sau:

1) Doanh thu bán hàng chưa thuế GTGT là: 24.000 trđ

2) Tổng chi phí phân bổ cho các sản phẩm trong kỳ doanh nghiệp xác định 21.000trđ, trong đó;

– Chi đầu tư xây dựng thư viện cho công ty 140tr

– Chi học phí học THPT cho con người lao động là người nước ngoài theo hợp đồng lao động 280trđ

– Chi trả lãi vay vốn phục vụ sản xuất kinh doanh vay của nhân viên trong công ty với lãi suất 15%/năm: 1.500trđ

– Chi phạt nộp hợp đồng kinh tế: 40trđ

– Chi khoản phương tiện đi lại theo đơn giá quy định trong quy chế tài chính của công ty: 400trđ

– Chi trang phục lao động cho nhân viên bằng tiền: 350trđ

– Thuế TNCN ( hợp đồng lao động quy định không bao gồm lương không bao gồm thuế TNCN): 360trđ

– Chi phí thuê kho hàng trả trước 4 năm: 800tr

4) Các khoản thu nhập khác

– Tiền hổ trợ nghiên cứu cải tiến công nghệ thực phẩm sạch từ Sở Khoa học và Công nghệ: 420tr

– Lãi tiền gửi thanh toán tại ngân hàng: 60tr

– Thu phạt vi phạm hợp đồng kinh tế: 80tr

– Thu nhập từ vốn liên kết trong nước đã nộp thuế tại nơi gốp vốn 400tr

– Thu nhập được chia từ hoạt động đầu tư ở nước ngoài sau khi đã nộp thuế ở nước ngoài ( nước này chưa ký hiệp định tránh đánh thuế 2 lần với Việt Nam) theo thuế suất là 15% 850trđ

– Doanh thu từ chuyển nhượng BĐS: 2.000trđ, chi phí chuyển nhượng là 1.800trđ

Yêu cầu:

1) Xác dịnh thuế TNDN mà công ty này phải nộp trong năm tính thuế 2015. Biết rằng:

– Tổng doanh thu hang hóa và cung ứng dịch vụ và doanh thu hoạt động tài chính năm 2014 của công ty là 20 tỷ

– Các khoản chi của công ty đều có hóa đơn, chứng từ hợp pháp và thanh toán không dung tiền mặt theo quy định của pháp luật;

– Các khoản chi còn lại không kế trên đều được trừ;

– Các cổ đông đã góp đầy đủ vốn đều lệ

– Công ty có 50 nhân viên

– Lãi suất cơ bản do NHNN Việt Nam công bố 9%/năm;

2) Giả sử tổng chi phí của hoạt động chuyển nhượng BĐS là 2.200trđ. Các điều kiện khác không đổi. Hãy xác định lại thuế TNDN của doanh nghiệp này năm 2015.

Giải

Bài 9:

Một DN nhà nước sản xuất trong năm tính thuế TNDN 2015 có các tài liệu sau:

1. DT bán hàng chưa VAT: 7.200triệu.

2. Chi mua vật tư chưa có VAT là 4.500 triệu

3. Khấu hao TSCĐ theo chế độ quy định: 1.100 triệu

4. Các khoản chi cho con người:

+ Tiền lương, tiền công phải trả cho NLĐ : 200 triệu, đã trả 160 triệu hết thời hạn nộp báo cáo quyết toán thuế năm còn nợ NLĐ 40 triệu đồg

+ BHXH, BHYT, KPCĐ phải nộp theo quy định

+ Chi cho nghỉ mát: 20 triệu

5. Chi cho hoạt động đầu tư XDCB: 75 triệu đồng

6. Vật tư tồn kho đầu năm: 200 triệu. Vật tư tồn kho cuối năm 100 triệu

7. Các khoản chi khác 100 triệu ( trong đó có số VAT được khấu trừ là 5 triệu)

8. Các khoản thuế, phí khác phải nộp trong năm

– Thuế môn bài: 3 triệu

– Thuế đất 2,5 triệu

– Phí giao thông 1 triệu ( trong đó có 0,2 triệu là tiền phạt vi phạm giao thông phát hiện

sau khi đã hạch toán vào phí giao thông)

9. Thuế suât của các loại thuế

– Thuế suất thuế TNDN: 22%

10. DN không được ưu đãi, không được miễn thuế giảm thuế và thực hiện đầy đủ chứng từ hóa đơn, sổ sách kế toán. Hàng hóa bán ra của DN chịu VAT. Hóa đơn mua vào, bán ra đều là hóa đơn ghi đúng theo chế độ. DN có trích quỹ dự phòng tiền lương phải trả theo chế độ quy định

YÊU CẦU:

Tính số thuế TNDN mà DN phải nộp trong năm