Tổng hợp bài tập thuế TNDN có đáp án – ôn thi công chức thuế 2020.

Xem thêm: bài tập TNDN (phần 1)

Nội dung chính:

Bài 1:

Một DN trong năm tính thuế có tình hình sau (Đơn vị tiền: triệu đồng):

- Doanh thu tính thu nhập chịu thuế: 100.000

- Tổng chi phí doanh nghiệp kê khai phân bổ tương ứng với doanh thu tiêu thụ: 80.000 (có hóa đơn, chứng từ theo quy định; thanh toán qua ngân hàng); trong đó:

- Chi mua xe ô tô đưa đón công nhân: 3.000

- Chi phí tiền lương theo hợp đồng: 30.000.

- Chi phí lãi vay sản xuất kinh doanh của CNV: 2.000 với lãi suất 12%/năm

- Chi tài trợ học bổng cho sinh viên một trường đại học: 200

- Trích trước chi phí sửa chữa tài sản: 600

- Chi ủng hộ xây dựng đường giao thông ở địa phương doanh nghiệp đóng trụ sở: 300

- Chi phí quảng cáo, hội họp, tiếp khách: 7.000

- Các khoản chi còn lại được trừ theo quy định của pháp luật.

- Doanh thu bán bất động sản (chưa thuế GTGT): 20.000, Giá vốn của BĐS và các chi phí liên quan: 22.000

- Thu từ hoạt động kinh doanh ở nước ngoài sau khi nộp thuế TNDN ở nước ngoài: 750. Thuế TNDN đã nộp ở nước ngoài trên chứng từ: 250. Nước này chưa ký hiệp định tránh đánh thuế 2 lần với VN, doanh nghiệp không được hưởng ưu đãi thuế TNDN ở nước ngoài.

Tính thuế TNDN doanh nghiệp phải nộp trong năm tính thuế, biết TS thuế TNDN: 20%, lãi suất CB do NHNN công bố: 7%/năm, DN trích lập quỹ dự phòng tiền lương tối đa theo quy định; tiền lương hết hạn nộp hồ sơ quyết toán năm thực tế chưa chi: 5.000; Chi phí sửa chữa lớn TSCĐ phát sinh thực tế: 800.

GIẢI:

TNTT = TNCT – ( TN miễn thuế – lỗ kết chuyển )

TNCT = (DT – CP được trừ) + TN khác

- DT = 100.000

- CP được trừ:

- XĐ CP k được trừ loại khỏi CP DN kê khai:

– chi mua xe ô tô: 3.000 tr

– CP tiền lương chưa chi k đc trừ:

30.000 – (30.000 – 5 000)x(1 + 17%) = 750 tr

– CP lãi vay vượt mức:

2 000 – 2 000/12% x 7% x 150% = 250 tr

– chi ủng hộ đường giao thông : 300tr

– Tổng CP k được trừ ( chưa tính trích trước sửa chữa TSCĐ) = 3.000 + 750 + 250 + 300 = 4300tr

cp đươc trừ chưa tính trích trước sửa chữa TSCĐ = 80.000 – 4.300 = 75.700tr

chênh lệch sửa chữa TSCĐ làm tăng CP = 800 – 600 = 200tr

=> tổng cp được trừ = 75.700 + 200 = 75.900tr

3. TN khác:

TN từ BĐS = 20.000 – 22.000 = 2000tr

- TNCT trong nước = 100.000 – 75.900 – 2.000 = 22.100tr

- Thuế TNDN từ hđ kd trong nước = 22.100 x 20% = 4.420tr

- Thuế TNDN từ hđ kd ở NN:

– TN trước thuế ở NN = 750 + 250 = 1 000tr

– TNDN DN phải nộp theo luật VN = 1 000×20% = 200 < số tiền thuế đã nộp ở Nước ngoài

=> DN k cần nộp thuế đ/v TN ở Nước ngoài KL: Thuế TNDN phải nộp 4.42 tỷ

Bài 2:

Một doanh nghiệp SXKD trong năm tính thuế có số liệu:

- Nhận được 460 triệu đ là thu nhập từ hoạt động KD ở nước ngoài (nước này chưa ký kết hiệp định tránh đánh thuế 2 lần với Việt Nam).

- Đây là thu nhập còn lại sau khi đã nộp thuế TNDN ở nước ngoài với TS 18%.

- Thuế suất thuế TNDN tại Việt nam: 20%.

Xác định thuế TNDN còn phải nộp ở Việt nam đối với thu nhập từ hoạt động kinh doanh ở nước ngoài?

GIẢI:

TNCT từ hoạt động KD ở nước ngoài: 460/(1-18%)=561 tr

Thuế TNDN còn phải nộp từ HĐ KD ở Nước ngoài theo luật VN:

561*(20%-18%)= 11.22 tr

Bài 3:

Một doanh nghiệp SX trong năm tính thuế có số liệu: (đơn vị tính: triệu đ)

Tổng chi phí phân bổ cho doanh thu tiêu thụ: 10.000 (Có hóa đơn, chứng từ theo quy định) trong đó:

+ Chi đầu tư nhà xưởng sản xuất: 1.000

+ Chi trả lãi vay vốn SXKD: 200 (vay NH với lãi suất vay 8%/năm)

+ Chi mua đồng phục cho nhân viên: 330, trong đó: chi bằng tiền cho 20 nhân viên: 150, số còn lại chi cho 30 nhân viên có hóa đơn, chứng từ theo quy định.

+ Chi nghiên cứu khoa học: 500

+ Các khoản chi khác được trừ theo qui định

Xác định chi phí được trừ khi tính thuế TNDN và giải thích cách xác định, biết: vốn điều lệ DN còn thiếu: 500; DN lấy 300 từ quỹ phát triển KH- CN để chi cho nghiên cứu KH.

GIẢI:

XĐ CP k được trừ loại khỏi CP DN kê khai:

- Chi đầu tư nhà xưởng:1000

- Chi trả lãi vay tương ứng VĐL còn thiếu : 500*8%=40

- Chi mua đồng phục cho nhân viên bằng tiền vươt mức : 150-20*5=50

- Chi NCKH lấy từ quỹ KHCN : 300

Tổng CP ko được trừ: 1.390

=> CP được trừ: 10 000-1 390=8 610

Bài 4:

Một DN SXKD trong năm tính thuế có số liệu (triệu đồng)

- DT bán hàng (Chưa thuế GTGT): 60.000

- Chi phí phân bổ tương ứng với sản phẩm tiêu thụ: 50.000 (Có hoá đơn, chứng từ) trong đó:

- Lãi vay vốn SXKD (vay của CBCNV): 1.200 với lãi suất vay thực tế là: 12%/ năm, lãi suất CB do NHNN công bố là: 7%/năm.

- Trích trước chi phí sửa chữa lớn TSCĐ: 1.000

- Chi xử lý nước thải: 100

- Chi mua BH nhân thọ cho ban GĐ 10 người: 150, mua BH hưu trí tự nguyện cả năm cho 100 cnv: 1.500

- Các chi phí còn lại được được trừ theo quy định

- Nhận được tài trợ cho nghiên cứu khoa học của DN: 2.000

- Thu nhập bỏ sót từ năm trước: 500 triệu đ

- Thu thanh lý TSCĐ (chưa thuế GTGT): 200, giá trị còn lại của TSCĐ và chi phí thanh lý: 120

Xác định Thuế TNDN phải nộp trong năm biết TS thuế TNDN 20%, DN đã nộp đầy đủ các khoản BHBB; chi phí sửa chữa phát sinh trong năm: 700.

GIẢI:

TNTT = TNCT – ( TN miễn thuế – lỗ k/c) TNCT = (DT – CP được trừ) + TN khác

1. DT = 60.000

- CP được trừ:

* XĐ CP k được trừ loại khỏi CP DN kê khai:

- Lãi vay vốn SXKD vượt mức : 1 200 – 1 200/12% x 7% x 150% = 150 tr

-Trích Sửa chữa TSCĐ: 1000-700=300

- BH hưu trí tự nguyện: 1.500-1*12*100= 300 => tổng cp k được trừ : 750

=> tổng cp được trừ = 50.000-750= 49.250

3.TN khác:

-Nghiên cứu KH: 2.000

-TN bỏ sót: 500

-Thanh lý TSCĐ: 200-120= 80

=> Tổng TN khác: 2.580

4.TNCT= 60.000- 49.250+2.580=13.330

5.TN miễn thuế:

-Nghiên cứu KH: 2.000

6.TNTT= 13.330-2000= 11.330

KL: Thuế TNDN phải nộp 11.330 * 20%= 2.266 tr

Bài 5:

Một DN sản xuất kinh doanh trong năm tính thuế có số liệu (đơn vị: triệu đồng)

- Doanh thu tính thuế: 50.000

- Chi phí DN kê khai tương ứng với doanh thu (hóa đơn, chứng từ đầy đủ, thanh toán qua NH): 40.000, trong đó:

- Lãi vay vốn SXKD (vay của CBCNV): 1.200 với lãi suất vay thực tế là:12%/ năm, lãi suất CB do NHNN công bố tại thời điểm vay là: 7%/năm.

- Trích trước chi phí sửa chữa lớn TSCĐ: 200

- Chi thưởng năng suất cho người lao động: 500

- Chi thuê thiết bị sản xuất trả trước 2 năm: 400

- Chi hỗ trợ giáo dục quốc phòng trong DN: 100; Chi hỗ trợ hội cựu chiến binh của địa phương: 50; Chi tài trợ NCKH cho một viện nghiên cứu: 1.000

- Các chi phí còn lại được được trừ theo qui định

Xác định thuế TNDN phải nộp, biết: TS thuế TNDN 20%; chi phí sửa chữa phát sinh trong năm: 150 triệu đ.

GIẢI:

TNTT = TNCT – ( TN miễn thuế – lỗ k/c)

TNCT = (DT – CP được trừ) + TN khác

- DT = 50.000

- CP được trừ:

- XĐ CP k được trừ loại khỏi CP DN kê khai: – CP lãi vay vượt mức:

1 200 – 1 200/12% x 7% x 150% = 150 tr

– Chênh lệch Trích trước CP sữa chữa lớn TSCĐ làm giảm CP đc trừ: 50

-Chi thuê thiết bị SX: 200

-Chi hỗ trợ hội cựu chiến binh địa phương: 50

=> tổng cp k được trừ : 450

=> tổng cp được trừ = 40.000-450=39 550 TNTT=TNCT= 50 000- 39 550 = 10 450

KL: Thuế TNDN phải nộp 10 450 * 20%= 2 090

Bài 6:

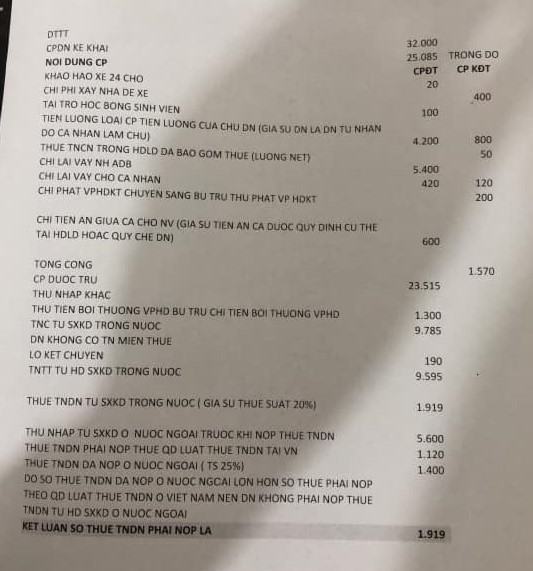

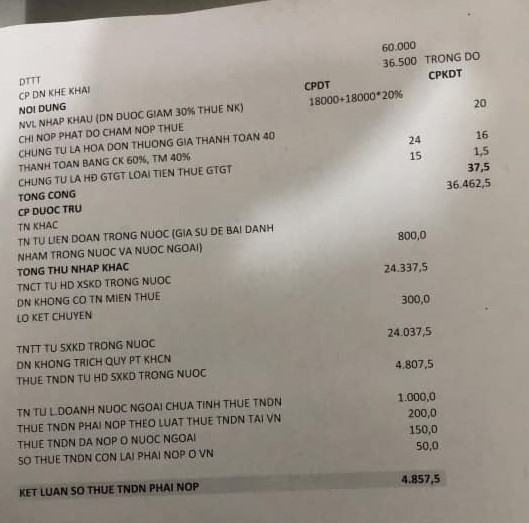

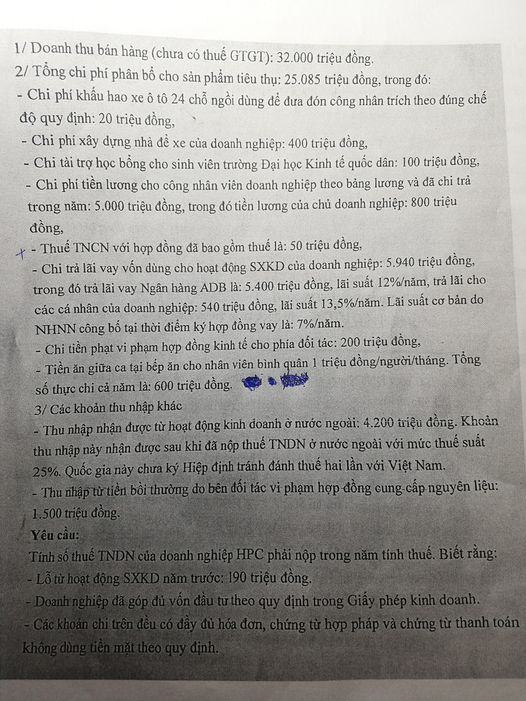

Bài 7:

GIẢI