Mình xin được xây dựng công thức ức như sau:

Căn cứ:

-Phương pháp tính thuế theo phép lũy tiến từng phần vs 7 bậc : TNTT/ tháng

Bậc 1: Đến 5 (5%)

Bậc 2: Trên 5 đến 10 (10%)

Bậc 3: Trên 10 đến 18 (15%)

Bậc 4: Trên 18 đến 32 (20%)

Bậc 5: Trên 32 đến 52 (25%)

Bậc 6: Trên 52 đến 80 (30%)

Bậc 7: Trên 80 (35%)

-Công thức:

Thu nhập tính thuế – Thuế TNCN = Thu nhập làm căn cứ quy đổi

1.1 Xây dựng công thức ghi nhớ vs bậc 1: (5%)

Xây dựng bất phương trình:

TNQĐ + 5*5%= TNQĐ +0,25 < 5

--> TNQĐ < 4,75 --> TNQĐ=(0;4,75)

Ghi nhớ luôn : Thu nhập làm căn cứ quy đổi đến 4,75

Biến đổi công thức:

TNTT – Thuế TNCN = Thu nhập làm căn cứ quy đổi (Điều kiện : TNQĐ đến 4,75)

Mặt khác:

Thuế TNCN = TNTT * 5%

Thay vào công thức:

TNTT – TNTT*5% = TNQĐ

Suy ra: (1-5%)*TNTT= TNQĐ -->

TNTT= TNQĐ/ (1-5%)

Có TNTT thì sẽ tìm đc Thuế TNCN phải nộp.

1.2 Xây dựng công thức ghi nhớ vs bậc 2:(10%)

Xây dựng bất phương trình:

TNQĐ + 5*5% + (10-5)*10% < 10

--> TNQĐ+ 0,75 < 10

--> TNQĐ < 9,25

--> TNQĐ= [4,75;9,25)

Ghi nhớ luôn: Trên 4,75 đến 9,25

Biến đổi công thức:

TNTT- Thuế TNCN= TNQĐ ( Điều kiện: TNQĐ= [4,75;9,25)

Mặt khác:

Thuế TNCN= 5 * 5% + (TNTT-5)* 10%= 10%TNTT – 0,25

Thay vào công thức ta được:

TNTT- Thuế TNCN = TNQĐ

<=> TNTT – (10%.TNTT – 0,25) = TNQĐ

<=> TNTT – 10% .TNTT + 0,25 = TNQĐ

<=> (1-10%) .TNTT = TNQĐ – 0,25

<=> 0,9.TNTT = TNQĐ – 0,25

<=> TNTT = (TNQĐ – 0,25) / 0,9

1.3 Xây dựng công thức ghi nhớ vs bậc 3:(15%)

Xây dựng bất phương trình:

TNQĐ + 5*5% + (10-5)*10% + (18-10)* 15% <18 p=””>--> TNQĐ+ 1,95 < 18

--> TNQĐ < 16,05

--> TNQĐ= [9,25;16,05)

Ghi nhớ luôn: Trên 9,25 đến 16,05

Biến đổi công thức:

TNTT- Thuế TNCN= TNQĐ ( Điều kiện: TNQĐ= [9,25;16,05]

Mặt khác:

Thuế TNCN= 5 * 5% + (10-5)*10% + (TNTT-10)* 15%= 15%.TNTT -0,75

Thấy vào công thức ta được:

TNTT- Thuế TNCN = TNQĐ

<=> TNTT – (15%.TNTT – 0,75) = TNQĐ

<=> TNTT – 15% .TNTT + 0,75 = TNQĐ

<=> (1-15%) .TNTT = TNQĐ – 0,75

<=> 0,85.TNTT = TNQĐ – 0,75

<=> TNTT = (TNQĐ – 0,75) / 0,85

Xây dựng = cách Tương tự ta có thể suy ra các công thức sau:

Bậc 4: Điều kiện TNQĐ trên 16,05 đến 27,25

TNTT= (TNQĐ-1,65)/0,8

Bậc 5: Điều kiện TNQĐ trên 27,25 đến 42,25

TNTT= (TNQĐ-3,25)/0,75

Bậc 6: Điều kiện TNQĐ Trên 42,25 đến 61,85

TNTT= (TNQĐ-5,85)/ 0,7

Bậc 7: Trên 61,85

TNTT= (TNQĐ – 9,85) / 0,65

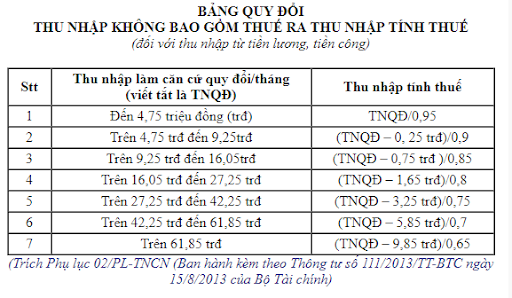

Khi tổ chức, cá nhân trả thu nhập từ tiền lương, tiền công cho người lao động không bao gồm thuế thì phải quy đổi thu nhập không bao gồm thuế thành thu nhập tính thuế theo bảng quy đổi:

| Stt | Thu nhập làm căn cứ quy đổi/tháng

(viết tắt là TNQĐ) | Thu nhập tính thuế |

| 1 | Đến 4,75 triệu đồng (trđ) | TNQĐ/0,95 |

| 2 | Trên 4,75 trđ đến 9,25trđ | (TNQĐ – 0, 25 trđ)/0,9 |

| 3 | Trên 9,25 trđ đến 16,05trđ | (TNQĐ – 0,75 trđ )/0,85 |

| 4 | Trên 16,05 trđ đến 27,25 trđ | (TNQĐ – 1,65 trđ)/0,8 |

| 5 | Trên 27,25 trđ đến 42,25 trđ | (TNQĐ – 3,25 trđ)/0,75 |

| 6 | Trên 42,25 trđ đến 61,85 trđ | (TNQĐ – 5,85 trđ)/0,7 |

| 7 | Trên 61,85 trđ | (TNQĐ – 9,85 trđ)/0,65 |

Cụ thể như sau:

a) Thu nhập làm căn cứ quy đổi thành thu nhập tính thuế là thu nhập thực nhận cộng (+) các khoản lợi ích do người sử dụng lao động trả thay cho người lao động (nếu có) trừ (-) các khoản giảm trừ. Trường hợp trong các khoản trả thay có tiền thuê nhà thì tiền thuê nhà tính vào thu nhập làm căn cứ quy đổi bằng số thực trả nhưng không vượt quá 15% tổng thu nhập chịu thuế tại đơn vị (chưa bao gồm tiền thuê nhà).

Công thức xác định thu nhập làm căn cứ quy đổi:

| Thu nhập làm

căn cứ quy đổi | = | Thu nhập thực nhận | + | Các khoản trả thay | – | Các khoản

giảm trừ |

Trong đó:

– Thu nhập thực nhận là tiền lương, tiền công không bao gồm thuế mà người lao động nhận được hàng tháng.

– Các khoản trả thay là các khoản lợi ích bằng tiền hoặc không bằng tiền do người sử dụng lao động trả cho người lao động theo quy định.

– Các khoản giảm trừ bao gồm: giảm trừ gia cảnh; giảm trừ đóng bảo hiểm, quỹ hưu trí tự nguyện; giảm trừ đóng góp từ thiện, nhân đạo, khuyến học

Ví dụ 1: Năm 2014, theo hợp đồng lao động ký giữa Ông D và Công ty X thì Ông D được trả lương hàng tháng là 31,5 triệu đồng, ngoài tiền lương Ông D được công ty X trả thay phí hội viên câu lạc bộ thể thao 1 triệu đồng/tháng. Ông D phải đóng bảo hiểm bắt buộc là 1,5 triệu đồng/tháng. Công ty X chịu trách nhiệm nộp thuế thu nhập cá nhân theo quy định thay cho ông D. Trong năm Ông D chỉ tính giảm trừ gia cảnh cho bản thân, không có người phụ thuộc và không phát sinh đóng góp từ thiện, nhân đạo, khuyến học.

Thuế thu nhập cá nhân phải nộp hàng tháng của Ông D như sau:

– Thu nhập làm căn cứ quy đổi là:

31,5 triệu đồng + 1 triệu đồng – (9 triệu đồng + 1,5 triệu đồng) = 22 triệu đồng

Thu nhập tính thuế (xác định theo Phụ lục số 02/PL-TNCN) là:

(22 triệu đồng – 1,65 triệu đồng)/0,8 = 25,4375 triệu đồng

– Thuế thu nhập cá nhân Ông D phải nộp (áp dụng cách tính thuế rút gọn theo Phụ lục số 01/PL-TNCN) là:

25,4375 triệu đồng × 20% – 1,65 triệu đồng = 3,4375 triệu đồng

Ví dụ 2: Giả sử ông D tại ví dụ 1 nêu trên còn được công ty X trả thay tiền thuê nhà là 6 triệu đồng/tháng. Thuế thu nhập cá nhân phải nộp hàng tháng của Ông D như sau:

Bước 1: Xác định tiền thuê nhà trả thay được tính vào thu nhập làm căn cứ quy đổi

– Thu nhập làm căn cứ quy đổi (không gồm tiền thuê nhà):

31,5 triệu đồng + 1 triệu đồng – (9 triệu đồng + 1,5 triệu đồng) = 22 triệu đồng

– Thu nhập tính thuế (xác định theo Phụ lục số 02/PL-TNCN) là:

(22 triệu đồng – 1,65 triệu đồng)/0,8 = 25,4375 triệu đồng

– Thu nhập chịu thuế (không gồm tiền thuê nhà):

25,4375 triệu đồng + 9 triệu đồng + 1,5 triệu đồng = 35,9375 triệu đồng/tháng

– 15% Tổng thu nhập chịu thuế (không gồm tiền thuê nhà):

35,9375 triệu đồng × 15% = 5,390 triệu đồng/tháng

Vậy tiền thuê nhà được tính vào thu nhập làm căn cứ quy đổi là 5,390 triệu đồng/tháng

Bước 2: Xác định thu nhập tính thuế

– Thu nhập làm căn cứ để quy đổi thành thu nhập tính thuế:

31,5 triệu đồng + 1 triệu đồng + 5,390 triệu đồng – (9 triệu đồng + 1,5 triệu đồng) = 27,39 triệu đồng/tháng

– Thu nhập tính thuế (quy đổi theo Phụ lục số 02/PL-TNCN):

(27,39 triệu đồng – 3,25 triệu đồng)/0,75 = 32,187 triệu đồng/tháng

– Thuế thu nhập cá nhân phải nộp:

32,187 triệu đồng × 25% – 3,25 triệu đồng = 4,797 triệu đồng/tháng

– Thu nhập chịu thuế hàng tháng của ông D là:

31,5 triệu đồng + 1 triệu đồng + 5,390 triệu đồng + 4,797 triệu đồng = 42,687 triệu đồng/tháng

Hoặc xác định theo cách:

32,187 triệu đồng + 9 triệu đồng + 1,5 triệu đồng = 42,687 triệu đồng/tháng.

b) Trường hợp cá nhân thuộc diện quyết toán thuế theo quy định thì thu nhập chịu thuế của năm là tổng thu nhập chịu thuế của từng tháng được xác định trên cơ sở thu nhập tính thuế đã quy đổi. Trường hợp cá nhân có thu nhập không bao gồm thuế từ nhiều tổ chức trả thu nhập thì thu nhập chịu thuế của năm là tổng thu nhập chịu thuế từng tháng tại các tổ chức trả thu nhập trong năm.

Ví dụ 3: Giả sử Ông D tại ví dụ 2 nêu trên, ngoài thu nhập tại công ty X, từ tháng 01/2014 đến tháng 5/2014 ông còn có hợp đồng nhận thu nhập tại công ty Y là 12 triệu đồng/tháng. Công ty Y cũng trả thay thuế thu nhập cá nhân cho Ông D.

Quyết toán thuế thu nhập cá nhân của ông D năm 2014 như sau:

– Tại công ty X, thu nhập chịu thuế năm của ông D là:

42,687 triệu đồng x 12 tháng = 512,244 triệu đồng

– Tại công ty Y:

+ Thu nhập tính thuế hàng tháng (quy đổi theo Phụ lục số 02/PL-TNCN):

(12 triệu đồng – 0,75 triệu đồng)/0,85 = 13,235 triệu đồng

+ Thu nhập chịu thuế năm tại công ty Y:

13,235 triệu đồng x 5 tháng = 66,175 triệu đồng

– Tổng thu nhập chịu thuế của ông D năm 2014:

512,244 triệu đồng + 66, 175 triệu đồng = 578,419 triệu đồng

– Thu nhập tính thuế tháng:

(578,419 triệu đồng : 12 tháng) – (9 triệu đồng + 1,5 triệu đồng) = 37,702 triệu đồng

– Thuế Thu nhập cá nhân phải nộp trong năm:

(37,702 triệu đồng × 25% – 3,25 triệu đồng) × 12 tháng = 74,105 triệu đồng.

Cách tính thu nhập chịu thuế từ lương NET,

Cách tính ngược thuế TNCN,

Cách tính thuế TNCN từ bằng lương,

Công thức tính thuế TNCN theo lương NET excel,

Công thức tính thuế thu nhập cá nhân,

Bảng tính thuế TNCN,

Công cụ tính thuế thu nhập cá nhân,

Cách tính thuế TNCN theo lương Gross