Hướng dẫn cách giải bài tập thuế thu nhập doanh nghiệp. Hướng dẫn cách giải bài tập tính thuế TNDN theo quy định về thuế TNDN năm 2021. Hy vọng giúp các bạn sinh viên kế toán kịp thời cập Luật thuế mới.

Nội dung chính:

I. Cơ sở lý thuyết:

1. Phương pháp tính thuế TNDN

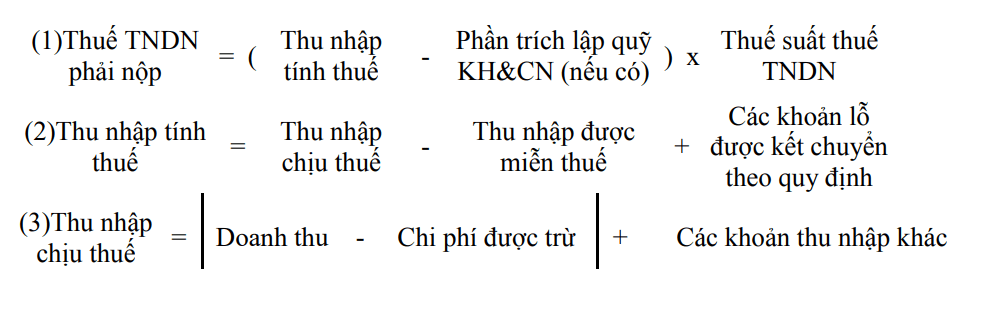

– Số thuế thu nhập doanh nghiệp phải nộp trong kỳ tính thuế bằng thu nhập tính

thuế trừ đi phần trích lập quỹ khoa học và công nghệ (nếu có) nhân với thuế

suất thuế thu nhập doanh nghiệp.

– Thuế thu nhập doanh nghiệp phải nộp được xác định theo công thức sau:

Công thức tính thuế thu nhập doanh nghiệp bằng thu nhập tính thuế nhân với thuế suất. Công thức này được quy định tại điều 1 Thông tư 96/2015/TT-BTC của Bộ tài chính (Sửa đổi, sửa đổi bổ sung Thông tư 78). Cụ thể như sau:

Thuế TNDN phải nộp | = | Thu nhập tính thuế (1) | x | Thuế suất thuế TNDN (2) |

Nếu doanh nghiệp có trích lập quỹ phát triển khoa học và công nghệ thì tính như sau:

Thuế TNDN phải nộp | = | [Thu nhập tính thuế | – | Phần trích lập quỹ KH&CN (3)] | x | Thuế suất thuế TNDN |

Trong đó:

(3) Phần trích lập quỹ KH&CN: được trích tối đa 10% thu nhập tính thuế hàng năm thôi nhé.

(2) Cách tính thuế suất thuế thu nhập doanh nghiệp năm 2021: Mức thuế suất thuế TNDN 2021 được quy định tại điều 11 của TT 78/2014/TT-BTC theo đó:

- Mức thuế suất 20% áp dụng cho tất cả các doanh nghiệp được thành lập theo quy định pháp luật Việt Nam. (Không phân biệt mức doanh thu)

- Mức thuế suất từ 32% – 50% sẽ áp dụng cho những doanh nghiệp có hoạt động tìm kiếm, thăm dò, khai thác dầu khí, và tài nguyên quý hiếm khác tại Việt Nam. Căn cứ vào vị trí khai thác, điều kiện khai thác và trữ lượng mỏ doanh nghiệp có dự án đầu tư tìm kiếm, thăm dò, khai thác dầu khí gửi hồ sơ dự án đầu tư đến Bộ Tài chính để trình Thủ tướng Chính phủ quyết định mức thuế suất cụ thể cho từng dự án, từng cơ sở kinh doanh.

- Mức thuế suất 50% sẽ áp dụng đối với các doanh nghiệp có hoạt động tìm kiếm, thăm dò, khai thác các mỏ tài nguyên quý hiếm. Ví dụ: bạch kim, vàng, bạc, thiếc, wonfram, antimoan, đá quý, đất hiếm trừ dầu khí…

- Trường hợp các mỏ tài nguyên quý hiếm có từ 70% diện tích được giao trở lên ở địa bàn có điều kiện kinh tế xã hội đặc biệt khó khăn thuộc danh mục địa bàn ưu đãi thuế thu nhập doanh nghiệp ban hành kèm theo Nghị định số 218/2013/NĐ-CP của Chính phủ áp dụng thuế suất thuế thu nhập doanh nghiệp 40%.

2. Thu nhập tính thuế TNDN

– Thu nhập tính thuế trong kỳ tính thuế được xác định bằng thu nhập chịu thuế trừ thu nhập được miễn thuế và các khoản lỗ được kết chuyển từ các năm trước theo quy định.- Thu nhập tính thuế đƣợc xác định theo công thức sau:

Thu nhập tính thuế được xác định theo công thức sau:

Thu nhập tính thuế | = | Thu nhập chịu thuế (1.1) | – | Thu nhập được miễn thuế (1.2) | + | Các khoản lỗ được kết chuyển theo quy định (1.3) |

Trong đó:

(1.3) Các khoản lỗ được kết chuyển theo quy định: Lỗ phát sinh trong kỳ tính thuế là số chênh lệch âm về thu nhập tính thuế. Chưa bao gồm các khoản lỗ được kết chuyển từ các năm trước. Doanh nghiệp sau khi quyết toán thuế cả năm mà bị lỗ thì phải chuyển toàn bộ và liên tục số lỗ vào thu nhập chịu thuế của những năm theo. Thời gian chuyển lỗ tính liên tục không quá 5 năm. Kể từ năm tiếp sau năm phát sinh lỗ. Các bạn xem chi tiết tại: Cách xác định lãi lỗ và cách chuyển lỗ thuế TNDN

(1.2) Thu nhập được miễn thuế: Những loại thu nhập này ít gặp và dành cho 1 vài doanh nghiệp khá đặc thù, các bạn quan tâm thì có thể tham khảo tại đây: Các khoản thu nhập Miễn thuế TNDN

(1.1) Các khoản thu nhập chịu thuế thu nhập doanh nghiệp:

Theo điều 4 Thông tư 78/2014/TT-BTC, được sửa đổi, bổ sung theo điều 2 Thông tư 96/2015/TT-BTC quy định các khoản thu nhập chịu thuế thu nhập doanh nghiệp gồm:

“Thu nhập chịu thuế trong kỳ tính thuế là thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ và thu nhập khác”

Thu nhập khác được nói đến ở đây bao gồm thu nhập từ chuyển nhượng vốn, chuyển nhượng bất động sản; thu nhập từ quyền sở hữu, quyền sử dụng tài sản; thu nhập từ chuyển nhượng, cho thuê, thanh lý tài sản; thu nhập từ lãi tiền gửi, cho vay vốn, bán ngoại tệ; hoàn nhập các khoản dự phòng; thu khoản nợ khó đòi đã xóa nay đòi được; thu khoản nợ phải trả không xác định được chủ; khoản thu nhập từ kinh doanh của những năm trước bị bỏ sót và các khoản thu nhập khác, kể cả thu nhập nhận được từ hoạt động sản xuất, kinh doanh ở ngoài Việt Nam.

Thu nhập chịu thuế trong kỳ tính thuế xác định như sau:

Thu nhập chịu thuế | = | Doanh thu | – | Chi phí được trừ | + | Các khoản thu nhập khác |

Chú ý : Doanh nghiệp có nhiều hoạt động sản xuất kinh doanh áp dụng nhiều mức thuế suất khác nhau thì doanh nghiệp phải tính riêng thu nhập của từng hoạt động nhân với thuế suất tương ứng

Trong đó:

♦ Doanh thu:

Doanh thu để tính thu nhập chịu thuế được xác định là toàn bộ tiền bán hàng hoá, tiền gia công, tiền cung cấp dịch vụ bao gồm cả khoản trợ giá, phụ thu, phụ trội mà doanh nghiệp được hưởng không phân biệt đã thu được tiền hay chưa thu được tiền.

- Đối với doanh nghiệp nộp thuế giá trị gia tăng theo phương pháp khấu trừ thuế là doanh thu chưa bao gồm thuế giá trị gia tăng.

- Đối với doanh nghiệp nộp thuế giá trị gia tăng theo phương pháp trực tiếp trên giá trị gia tăng là doanh thu bao gồm cả thuế giá trị gia tăng.

♦ Chi phí được trừ:

Chi phí được trừ khi xác định thu nhập chịu thuế là những Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp; khoản chi thực hiện nhiệm vụ quốc phòng, an ninh của doanh nghiệp theo quy định của pháp luật. Có đủ hoá đơn, chứng từ theo quy định của pháp luật. Đối với hoá đơn mua hàng hoá, dịch vụ từng lần có giá trị từ hai mươi triệu đồng trở lên phải có chứng từ thanh toán không dùng tiền mặt, trừ các trường hợp không bắt buộc phải có chứng từ thanh toán không dùng tiền mặt theo quy định của pháp luật.

Mặc dù vậy nhưng có có rất nhiều các khoản chi thực tế và có chứng từ nhưng cũng không được trừ khi tính thuế Thu nhập doanh nghiệp.

4. Doanh thu tính thuế

– Doanh thu để tính thu nhập chịu thuế được xác định như sau:

– Doanh thu để tính thu nhập chịu thuế là toàn bộ tiền bán hàng hóa, tiền gia công, tiền cung cấp dịch vụ bao gồm cả khoản trợ giá, phụ thu, phụ trội màdoanh nghiệp được hƣởng không phân biệt đã thu được tiền hay chưa thu đượctiền.

5. Chi phí được trừ

– Doanh nghiệp đƣợc trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

a) Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của

doanh nghiệp.

b) Khoản chi có đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật.

c) Khoản chi nếu có hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

6. Chi phí không được trừ

– Chi phí không được trừ là các khoản chi không đáp ứng đủ các điều kiện quy định nêu trên.

II. Tính đơn điệu của chi phí :

*Ý tưởng hình thành nên bài tập:

-Trong quá trình Doanh nghiệp tự kê khai, quyết toán thuế có những khoản chi phí DN tự ý kê vào chi phí hợp lý nhƣng không được cơ quan thuế chấp nhận và buộc phải loại ra khỏi chi phí được trừ. Khi đó, DN phải điều chỉnh lại các khoản mục đã kê khai dẫn đến có sự thay đổi số thuế mà doanh nghiệp đã nộp.

*Dạng bài tập thường gặp:

1. Xác định lại chi phí được trừ, chi phí không đƣợc trừ mà DN đã kê khai lại ?

2. Xác định thu nhập chịu thuế sau khi DN đã kê khai điều chỉnh đúng quy

định?

3.Xác định thu nhập tính thuế sau khi DN đã kê khai điều chỉnh theo quy định ?

4.Xác định số thuế mà DN đúng ra phải nộp sau khi DN điều chỉnh kê khai theo

quy định?

*Phương pháp giải bài tập:

Từ các công thức (1); (2) và (3) rút ra kết luận sau:

-Tính biên thiên giữa các đại lƣợng TNCT, TNTT, Thuế TNDN phải nộp theo chiều thuận, nghĩa là cùng tăng hoặc cùng giảm.

-Tính biến thiên giữa các đại lƣợng (TNCT, TNTT, Thuế TNDN phải nộp) với các đại lƣợng (Chi phí được trừ; TN miễn thuế) theo chiều nghịch, nghĩa là một bên tăng thì một bên giảm.

Rút ra nhận xét:

-Nếu đại lượng (CP được trừ; TN miễn thuế) tăng 1 lượng là α thì số thuế TNDN phải nộp cũng giảm 1 lượng là α×thuế suất.

-Nếu đại lƣợng (CP được trừ; TN miễn thuế) giảm 1 lượng là β thì số thuế TNDN phải nộp cũng tăng 1 lượng là β×thuế suất.

*Cách trình bày:

Bước 1:-Công thức áp dụng: …

Bước 2:-Xác định lại CP đc trừ: …

-Xác định lại thu nhập chịu thuế khác (nếu có):…

Bước 3:-Xác định lại TNTT:…

Bước 4:-Xác định chênh lệch số thuế TNDN còn phải nộp :…

Bước 5: -Kết luận

Kết luận: Chi phí được trừ tiến dần tới cực đại thì thuế thu nhập doanh nghiệp phải nộp lùi dần về cực tiểu -> Tối ƣu thuế DN .

Quy định mới về tạm nộp thuế TNDN từ 2021 theo Nghị định 126/2020/NĐ-CP

Nghị định 126/2020/NĐ-CP quy định một số nội dung mới về việc tạm nộp thuế thu nhập doanh nghiệp (thuế TNDN) áp dụng từ kỳ tính thuế năm 2021.

Cụ thể, đối với Thuế TNDN (trừ thuế TNDN từ chuyển nhượng vốn của nhà thầu nước ngoài; thuế thu nhập doanh nghiệp kê khai theo phương pháp tỷ lệ trên doanh thu theo từng lần phát sinh hoặc theo tháng) thực hiện tạm nộp như sau:

– Người nộp thuế phải tự xác định số thuế TNDN tạm nộp quý (bao gồm cả tạm phân bổ số thuế TNDN cho địa bàn cấp tỉnh nơi có đơn vị phụ thuộc, địa điểm kinh doanh, nơi có bất động sản chuyển nhượng khác với nơi người nộp thuế đóng trụ sở chính); Và được trừ số thuế đã tạm nộp với số phải nộp theo quyết toán thuế năm.

– Người nộp thuế thuộc diện lập báo cáo tài chính quý theo quy định của pháp luật về kế toán căn cứ vào báo cáo tài chính quý và các quy định của pháp luật về thuế để xác định số thuế TNDN tạm nộp quý.

– Người nộp thuế không thuộc diện lập báo cáo tài chính quý theo quy định của pháp luật về kế toán căn cứ vào kết quả sản xuất, kinh doanh quý và các quy định của pháp luật về thuế để xác định số thuế TNDN tạm nộp quý.

– Tổng số thuế TNDN đã tạm nộp của 03 quý đầu năm tính thuế không được thấp hơn 75% số thuế TNDN phải nộp theo quyết toán năm.

Trường hợp người nộp thuế nộp thiếu so với số thuế phải tạm nộp 03 quý đầu năm thì phải nộp tiền chậm nộp tính trên số thuế nộp thiếu kể từ ngày tiếp sau ngày cuối cùng của thời hạn tạm nộp thuế TNDN quý 03 đến ngày nộp số thuế còn thiếu vào ngân sách nhà nước (Quy định mới).

– Người nộp thuế có thực hiện dự án đầu tư cơ sở hạ tầng, nhà để chuyển nhượng hoặc cho thuê mua, có thu tiền ứng trước của khách hàng theo tiến độ phù hợp với quy định của pháp luật thì thực hiện tạm nộp thuế TNDN theo quý theo tỷ lệ 1% trên số tiền thu được.

Trường hợp chưa bàn giao cơ sở hạ tầng, nhà và chưa tính vào doanh thu tính thuế TNDN trong năm thì người nộp thuế không tổng hợp vào hồ sơ khai quyết toán thuế TNDN năm mà tổng hợp vào hồ sơ khai quyết toán thuế thu nhập.

Ngoài ra, đối với thuế thu nhập doanh nghiệp của hãng vận tải nước ngoài tạm nộp quý và khai quyết toán năm thì:

– Tổng số thuế TNDN đã tạm nộp của 03 quý đầu năm tính thuế không được thấp hơn 75% số thuế TNDN phải nộp theo quyết toán năm.

– Trường hợp người nộp thuế nộp thiếu so với số thuế phải tạm nộp 03 quý đầu năm thì phải nộp tiền chậm nộp tính trên số thuế nộp thiếu kể từ ngày tiếp sau ngày cuối cùng của thời hạn tạm nộp thuế TNDN quý 03 đến ngày nộp số thuế còn thiếu vào ngân sách nhà nước.

Nghị định 126/2020/NĐ-CP có hiệu lực từ ngày 05/12/2020.