Đừng để bị lừa trên thị tài chính- kinh nghiệm mới chơi chứng khoán hay. Với kinh nghiệm hơn 20 năm công tác trong ngành tài chính, với các vị trí ở Ngân hàng, công ty chứng khoán, Giám đốc tài chính, giảng dạy và nghiên cứu tài chính. Ngoài ra em còn là Luật sư, từng tham gia giải quyết một số vụ án lừa đảo trong lĩnh vực tài chính.

Nội dung chính:

Trong quá trình đó, em tích lũy được chút ít kinh nghiệm xương máu, và hôm nay lần lượt đem ra chia sẻ

.

Ko ai đẻ ra là có kinh nghiệm liền. Ngay cả em cũng phải trải qua những thất bại bi thương, cũng bị lừa những vố sml ra.

01. Lừa lùa gà trên thị trường chứng khoán.

Nhớ rằng ko có ai nợ mình, ko có ai nợ cha mình, ko có ai nợ ông nội mình, nên ko có ai phải có nghĩa vụ giúp mình làm giàu.

Thế thì có ai nói với bác mua con này mua con kia sẽ ăn bằng lần. Trước hết đó là vì lợi ích của người nói, chứ ko phải vì lợi ích của mình. Nhất là ở thế giới online càng phải cảnh giác. Nên các topic như thế chỉ có giá trị đoán biết là “nó” đang ôm con nào. Nếu nghe theo thì khả năng úp bô là có thể xảy ra.

Công ty chứng khoán và thế giới môi giới, người ta sống bằng phí của mỗi lệnh giao dịch, và đặc biệt chả ai phải chịu trách nhiệm pháp lý về việc cháy tài khoản của mình.

Nên việc khuyến cáo mua con này bán con kia chả phải vì nó mắc nợ ông nội mình mà giúp mình làm giàu. Nói thế thì có phần tiêu cực, vì cũng chả cty ck nào muốn khách hàng cháy tk.

Nhưng cũng ko vì vậy mà tin tưởng vào các khuyến cáo đó một cách mù quáng.

Nếu khuyến cáo hiệu quả thì tự doanh cty ck đâu thua lỗ đến nỗi trích lập dự phòng bò lết. Thậm chí có những cty ck ko chủ trương phát triển tự doanh.

Để tránh bị úp bô lùa gà, ko có cách nào khác là tự mình phải nổ lực học tập, đọc sách, nghiên cứu, ngẫm nghĩ, để tìm ra triết lý và phương pháp chọn lựa cổ phiếu của riêng mình.

Luôn nhớ: Ko ai nợ ông nội mình, ko ai nợ cha mình, ko ai nợ mình, nên ko có ông cậu bà mợ nào phải có nghĩa vụ giúp mình làm giàu.

Đầu tư theo game tăng vốn và rủi ro

Đặc điểm chung của hầu hết các đợt phát hành tăng vốn đã công bố trong năm nay là giá chào bán bằng mệnh giá 10.000 đồng/cổ phiếu và trong bối cảnh hầu hết các cổ phiếu đã tăng mạnh, vượt xa mệnh giá, tỷ lệ thành công của các đợt phát hành là rất cao.

“Thị trường tăng, nhà đầu tư có lãi nên họ cũng dễ dãi rút ví mua cổ phiếu phát hành thêm hơn”, một nhà đầu tư nhận định.

Thực tế cho thấy, trong giai đoạn thị trường tăng giá, thị giá nhiều cổ phiếu điều chỉnh giá sau khi phát hành thêm lại xác lập đà tăng tốt. Diễn biến này có lợi cho các cổ đông “lăn chốt”.

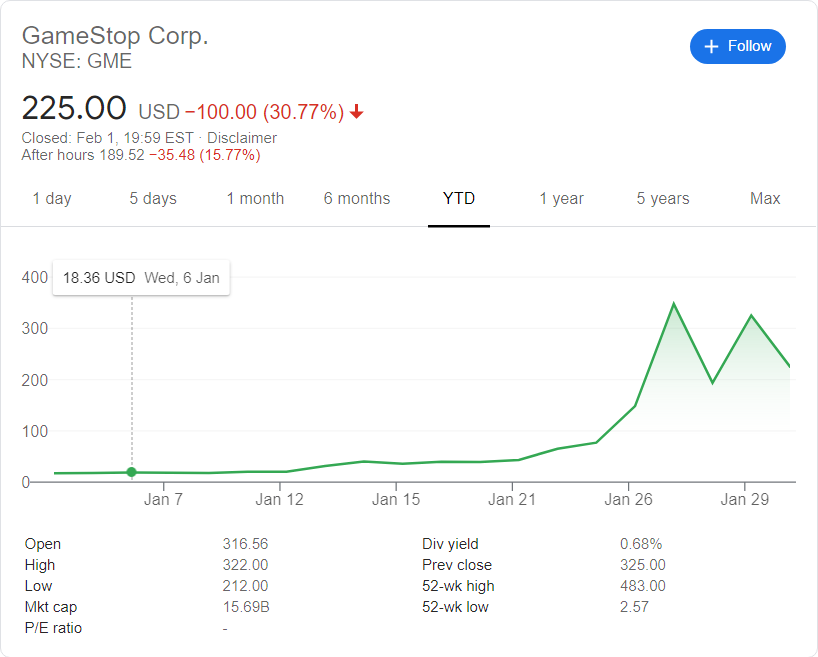

Để ý diễn biến thị trường chứng khoán giai đoạn vừa qua, có thể thấy, rất nhiều cổ phiếu lâu nay ì ạch ở dưới xa mệnh giá vì hoạt động kinh doanh không có gì nổi bật bỗng chốc được các nhà đầu tư đua nhau “ôm” vào khi có thông tin tăng vốn.

Logic đầu tư những cổ phiếu này là để kế hoạch phát hành thành công, chắc chắn, giá cổ phiếu phải được “đánh” lên trên mệnh giá. Và thực tế, diễn biến giá của nhiều cổ phiếu đúng như “kịch bản” này.

Để tăng vốn thành công, các doanh nghiệp thường sẽ công bố thông tin tích cực về kết quả kinh doanh, hoặc triển vọng của các dự án mới. Nhà đầu tư dựa trên những “thông tin tốt” này để mua vào.

Doanh nghiệp cũng có thể liên kết với một số cá nhân, môi giới để triển khai các hoạt động truyền thông hoặc thậm chí các hoạt động tổ chức hội nghị các nhà phân tích chứng khoán (AM) để thông báo về các kế hoạch, dự án, kết quả kinh doanh, chưa kể các hoạt động “tạo thanh khoản” gián tiếp.

Nhà đầu tư sẽ tin hơn nếu cổ phiếu doanh nghiệp có tín hiệu tốt, thanh khoản đột biến hoặc tăng giá mạnh. Đây là những “bài” mà doanh nghiệp có thể sử dụng để “đẩy” giá cổ phiếu.

Vậy khi đầu tư vào các cổ phiếu có game tăng vốn nhà đầu tư cần lưu ý gì

Thực tế, đối với các cổ phiếu giao dịch dưới mệnh giá, đương nhiên cơ bản doanh nghiệp có những vấn đề nhất định. Tất nhiên, vẫn có những ví dụ về việc tái cơ cấu thành công và mang lại giá trị gia tăng cho cổ đông, nhưng cũng có nhiều ví dụ ngược lại.

Do đó, nếu phát hành mới không kèm theo một phương án sử dụng vốn hợp lý, cấu trúc lại doanh nghiệp theo một kế hoạch rõ ràng thì khả năng cao sau đó, doanh nghiệp cũng không cải thiện được hoạt động kinh doanh.

Hiệu quả hoạt động đã kém, nếu phát hành và sử dụng vốn không hiệu quả, sự pha loãng sẽ khiến phần nhận được trên mỗi cổ phần còn ít hơn. Nhà đầu tư cần phân tích rõ khía cạnh này để có thể kỳ vọng hợp lý.

Xét trên phương diện cung – cầu, phát hành mới làm gia tăng nguồn cung của thị trường khi cổ phiếu phát hành mới được giao dịch. Nếu phát hành ồ ạt khiến thị trường không hấp thụ được sẽ dẫn đến việc thị trường suy yếu, điều này đã diễn ra trong năm 2018 khi trước đó hàng loạt thương vụ IPO, phát hành mới đã được tiến hành.

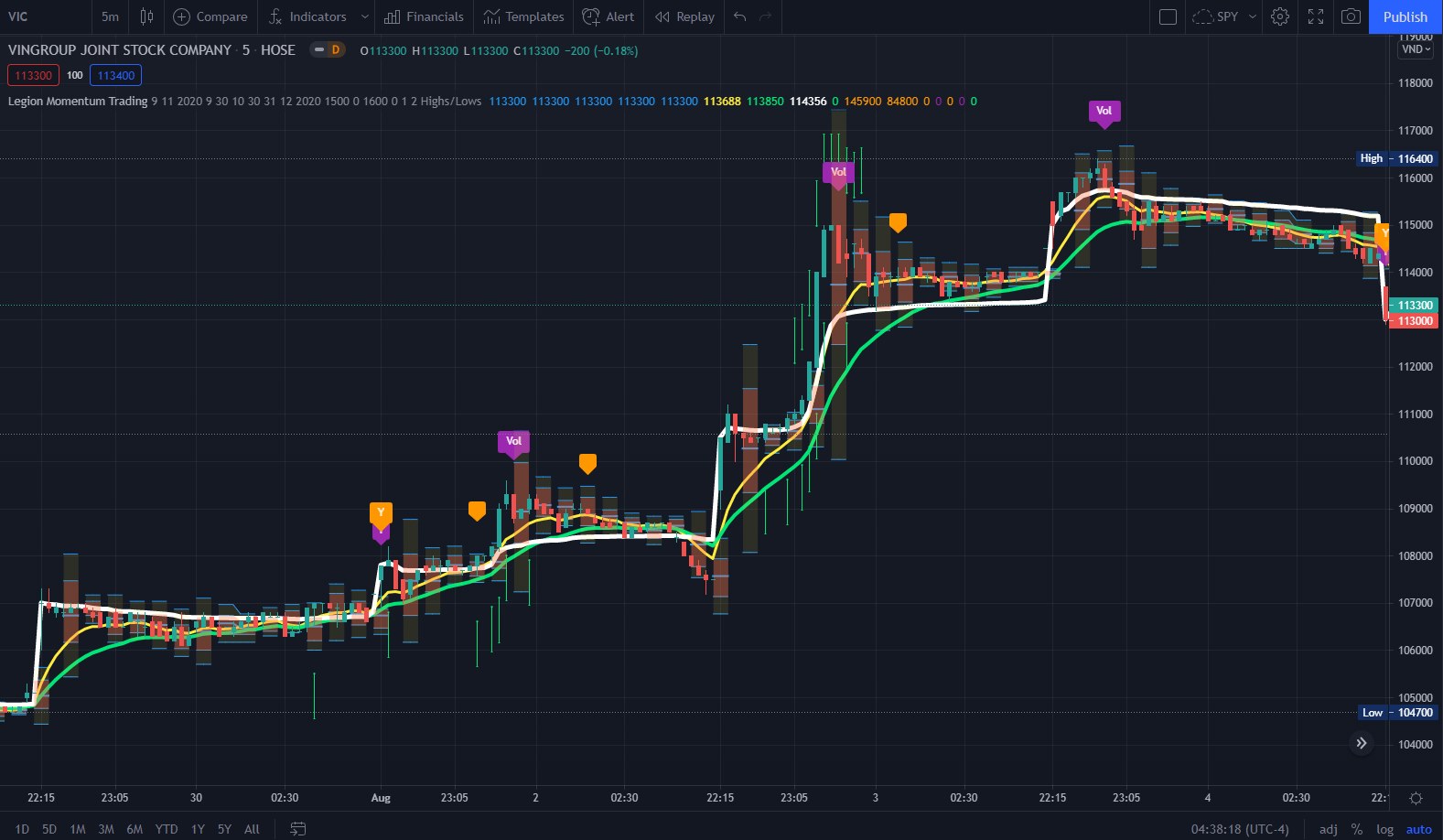

Ở thời điểm hiện tại, khả năng hấp thụ thị trường tốt hơn rất nhiều, với việc dòng tiền mới chảy vào thị trường (xem biểu đồ), nên rủi ro thị trường suy yếu thấp hơn. Nhưng để ra quyết định đầu tư đúng đắn vào cổ phiếu có thông tin tăng vốn, nhà đầu tư cần quan tâm đến thực chất hoạt động kinh doanh của doanh nghiệp, lợi nhuận của mảng kinh doanh lõi và các dự án của doanh nghiệp ra sao.

Nhà đầu tư cần bóc tách các tài sản của doanh nghiệp, kiểm tra dòng tiền cũng như phải đảm bảo việc mua cổ phiếu là thị giá phải thấp hơn giá trị thực tế khá nhiều. Nếu không kiểm tra kỹ triển vọng hoặc giá trị sổ sách của doanh nghiệp thì việc mua vào sẽ có rủi ro lớn.a