Ôn thi Đại lý thuế: Quyết toán thuế thu nhập cá nhân.Quyết toán thuế Thu nhập cá nhân. Thông báo tiếp nhận hồ sơ Quyết toán thuế thu nhập cá nhân năm

Nội dung chính:

NƠI NỘP HỒ SƠ QUYẾT TOÁN ĐỐI VỚI CÁ NHÂN

Phương pháp tính thuế

Both: Cả cư trú và không cư trú

Non: Chỉ của cá nhân không cư trú

Nhóm 2 gồm:

- Chuyển nhượng vốn của cá nhân cư trú

- Tiền lương, tiền công cá nhân không cư trú

- Thu nhập từ trúng thưởng (Nhóm 2)

- Thu nhập từ bản quyền (Nhóm 2)

- Thu nhập từ nhượng quyền thương mại (Nhóm 2)

- Thu nhập từ nhận thừa kế (Nhóm 2)

- Thu nhập từ nhận quà tặng (Nhóm 2)

4.1. Căn cư tính thuế đối với thu nhập từ tiền lương tiền công

Thu nhập tính thuế= Thu nhập chịu thuế – Giảm trừ gia cảnh – Các khoản đóng bảo hiểm Bắt buộc, quỹ hưu trí tự nguyện- Đóng góp từ thiện, nhân đạo, khuyến học

– Thu nhập chịu thuế là 40 trđ

VD: Bà C thu nhập trong tháng 40 trđ, BHXH 7%, BHYT 1,5%, Nuôi 2 con dưới 18 tuổ

– Thu nhập chịu thuế là 40 trđ

– Các khoản giảm trừ

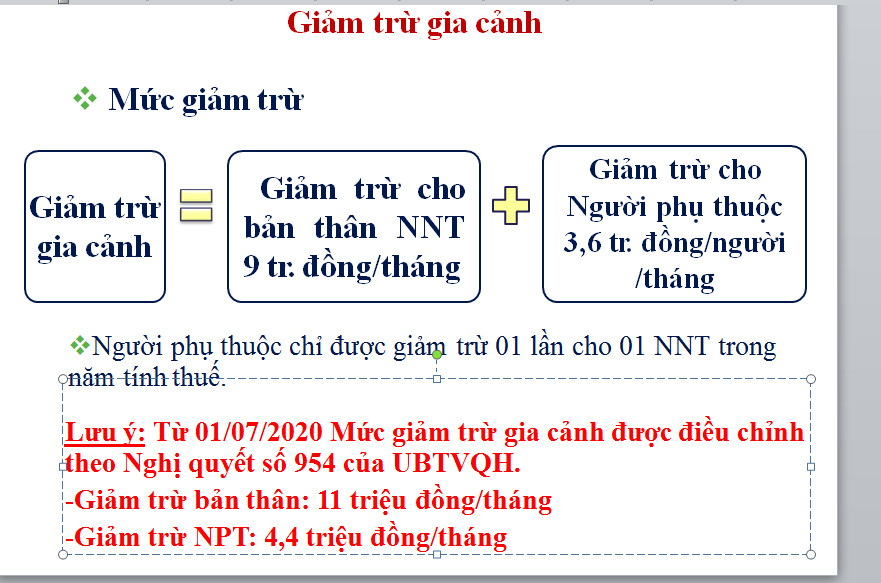

+ Giảm trừ gia cảnh cho bản thân: 9 trđ

+ Giảm trừ gia cảnh cho người phụ thuộc: 2*3,6=7,2trđ

+ Bảo hiểm XH, BHYT: 8,5%*40=3,4 trđ

Tổng các khoản giảm trừ: 19,6 trđ

– Thu nhập tính thuế = TNCT-Các khoản giảm trừ = 40-19,6=20,4

– Số thuế phải nộp: 20,4*20%-1,65 = 2,43 trđ

VD 5: Năm 2014, theo hợp đồng lao động ký giữa Ông D và Công ty X thì Ông D được trả lương hàng tháng là 31,5 triệu đồng, ngoài tiền lương Ông D được công ty X trả thay phí hội viên câu lạc bộ thể thao 1 triệu đồng/tháng. Ông D phải đóng bảo hiểm bắt buộc là 1,5 triệu đồng/tháng. Công ty X chịu trách nhiệm nộp thuế thu nhập cá nhân theo quy định thay cho ông D. Trong năm Ông D chỉ tính giảm trừ gia cảnh cho bản thân, không có người phụ thuộc và không phát sinh đóng góp từ thiện, nhân đạo, khuyến học.

Tính thuế TNCN:

Giải

Thu nhập làm căn cứ quy đổi của ông D là:

31,5+1 -1,5-9=22 trđ

Thu nhập tính thuế xác định theo PL tính TNTT quy đổi:

(22-1,65)/0,8 = 25,4375 trđ

Thuế thu nhập cá nhân theo phương pháp rút gọn

25,4375*20%-1,65= 3,4375 trđ

Ví dụ 6: Giả sử ông D tại ví dụ 5 nêu trên còn được công ty X trả thay tiền thuê nhà là 6 triệu đồng/tháng. Thuế thu nhập cá nhân phải nộp hàng tháng của Ông D như sau:

Giải

Bước 1: Xác định tiền thuê nhà trả thay được tính vào thu nhập làm căn cứ quy đổi:

Thu nhập làm căn cứ quy đổi của ông D (không bao gồm tiền nhà) là:

31,5+1 -1,5-9=22 trđ

Thu nhập tính thuế xác định theo PL tính TNTT quy đổi (không bao gồm tiền nhà) :

(22-1,65)/0,8 = 25,4375 trđ

Thu nhập chịu thuế không bao gồm tiền nhà:

25,4375+9+1,5= 35,9375 trđ

Tiền nhà được tính vào thu nhập chịu thuế không vượt quá 15% TNCT không bao gồm tiền nhà là:

15%*35,9375=5,390625

Vậy tiền thuê nhà được tính vào thu nhập làm căn cứ quy đổi là 5,390 triệu đồng/tháng

Bước 2: Xác định thu nhập tính thuế

Thu nhập làm căn cứ quy đổi thành thu nhập tính thuế:

= 31,5+1+5,390-9-1,5 = 27,39 trđ

Thu nhập tính thuế (quy đổi theo Phụ lục số 02/PL-TNCN):

= (27,39-3,25)/0,75=32,187 trđ

Thuế TNCN theo phương pháp rút gọn:

32,187*25%-3,25=4,797 trđ

Thu nhập chịu thuế bao gồm thuế của ông D là:

32,187+1,5+9=42,687 trđ

Một số lưu ý liên quan thu nhập chịu thuế:

*Khoản tiền ăn giữa ca, ăn trưa mà chi bằng tiền không vượt quá:

+ trước ngày 15/10/2016: là 680 k/tháng

+ Sau ngày 15/10/2016: là 730k/tháng

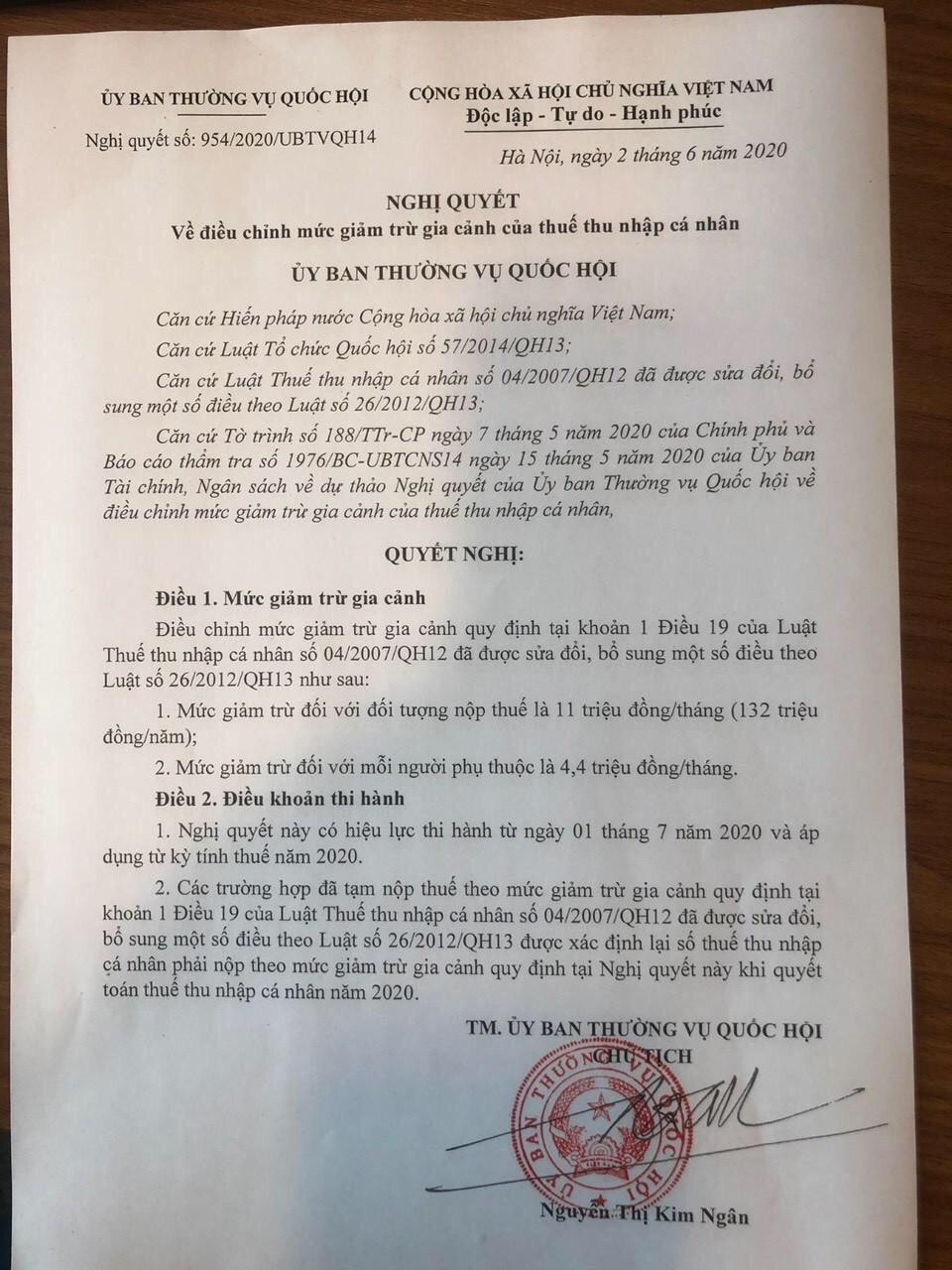

3. Các khoản giảm trừ

a, Giảm trừ gia cảnh

Lưu ý:

– Đối với người nộp thuế là 9trđ/tháng

– Đối với người phụ thuộc 3,6trđ/tháng

Thời gian giảm trừ: Số tháng thực tế làm việc

+ Người nước ngoài:

* Nếu năm tính thuế là năm dương lịch thì số tháng giảm trừ tính từ tháng 01 năm đó đến tháng rời VN

* Nếu năm tính thuế là tròn một năm tính từ ngày đến VN, thì số tháng giảm trừ tính từ tháng đầu tiên đến tháng hết hợp đồng lao động

Người phụ thuộc:

– Con: Con ruột, con nuôi, con riêng

+ Con dưới 18 tuổi

+ Con từ 18 tuổi trở lên:

* Đại học, cao đẳng, học nghề, chờ kết quả không có thu nhập vượt 1 trđ

– Vợ chồng, cha mẹ, người phụ thuộc khác

+ Trong độ tuổi lao động: Không có khả năng lao động và không có thu nhập vượt quá 1 trđ

+ Ngoài độ tuổi lao động: Không có thu nhập quá 1 triệu đồng

– Ông bà nội ngoại, cô gì chú bác ruột

+ Trong độ tuổi lao động: Không có khả năng lao động và không có thu nhập vượt quá 1 trđ

+ Ngoài độ tuổi lao động: Không có thu nhập quá 1 triệu đồng

+ Không nơi nương tựa người lao động nuôi

– Đối tượng khác:

Nguyên tắc giảm trừ:

– Giảm trừ bản thân: Chỉ giảm trừ một nơi

– Giảm trừ người phụ thuộc: Chỉ giảm trừ một lần cho đối tượng lao động duy nhất

1. Giảm trừ các khoản đóng bảo hiểm, hưu trí tự nguyện

– Các khoản đóng bảo hiểm gồm: Bảo hiểm xã hội (8%), Bảo hiểm Y tế(1,5%), Bảo hiểm thất nghiệp (1%), Bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành nghề phải tham gia bảo hiểm bắt buộc. (tỷ lệ BH thông thường của người lao động tổng là 10,5%)

+ Lưu ý: Nếu người nước ngoài đóng BHBB tại nước ngoài nếu có đủ hồ sơ chứng minh thì vẫn được giảm trừ

Lưu ý: Mức lương người lao động cao, thì mức lương tính trừ bảo hiểm là không quá 20 lần lương cơ sở

+ Trước 1/5/2016: Mức lương cơ sở là 1.150.000 đồng/tháng

+ Từ 1/5/2016 đến 1/7/2017: Mức lương cơ sở là 1.210.000 đồng/tháng

+ Từ 1/7/2017 đến 30/06/2018: Mức lương cơ sở là 1.300.000 đồng/tháng

+ Từ 30/06/2018 đến nay: Mức lương cơ sở là 1.390.000 đồng/tháng

– Mức đóng quỹ hưu trí tự nguyện, mua bảo hiểm hưu trí tự nguyện: Tối đa không quá 1 triệu

Thuế TNDN có thay đổi từ 1/1/2018 tính vào chi phí được trừ 3tr/tháng còn thuế TNCN không trả

+ Xét góc độ thuế TNDN: Người sử dụng lao động mua cho người lao động thì được tính vào chi phí được trừ”+ Xét góc độ thuế TNCN:

* Được người sử dụng lao động mua cho thì tính vào thu nhập chịu thuế toàn bộ không khống chế; còn người lao động tự mua thì đó không phải là thu nhập

* Do người sử dụng lao động đóng cho hoặc do người lao động tự đóng đều được giảm trừ nhưng không quá 1 triệu”

VD: Ông A trong tháng có thu nhập từ tiền lương là 40tr, Được công ty mua cho bảo hiểm hưu trí tự nguyện là 5 triệu, cá nhân tự mua thêm bảo hiểm hưu trí 500 nghìn, Bảo hiểm bắt buộc là 2 trđ, không có người phụ thuộc, không từ thiện. Tính thu nhập tính thuế

Giải:

Thu nhập chịu thuế từ tiền lương tiền công là

= 40+5=45 trđ

Các khoản giảm trừ:

– Giảm trừ gia cảnh: 9tr

– Giảm trừ BHBB: 2 trđ

– Giảm trừ quỹ hưu trí tự nguyện: 1 triệu

Tổng giảm trừ: 12 trđ

Thu nhập tính thuế: 45-12=33 trđ

1. Giảm trừ đóng góp tự thiện, nhân đạo, khuyến học

– Điều kiện:

+ Các cơ sở nhận từ thiện, nhân đạo, khuyến học hợp pháp:

+ Chỉ giảm trừ trong năm tính thuế và tối đa bằng thu nhập tính thuế

– Lệch pha giữa thông tư, nghị định, luật:

Hợp pháp:

+ Thông tư: Các tổ chức, các quỹ của Trung ương hoặc cấp tỉnh

+ Hướng dẫn bộ tài chính: Cấp tỉnh ủy quyền cũng đc

-> Chốt:

4.2. Lưu ý một số trường hợp đặc biệt

1. Trả cổ tức bằng cổ phiếu

– Khi chi trả cổ tức bằng cổ phiếu: chưa tính thuế

– Khi chuyển nhượng cổ phiếu:

+ Tính thuế đối với thu nhập đầu tư vốn: Mệnh giá*số lượng*5%, nếu giá chuyển nhượng thấp hơn mệnh giá thì lấy giá chuyển nhượng

+ Tính thuế đối với tu nhập chuyển nhượng chứng khoán: Giá chuyển nhượng*0,1%

- Trúng nhiều giải thưởng trong một cuộc chơi: Thu nhập tính thuế là tổng giá trị các giải thưởng vượt trên 10 triệu đồng

- Trúng thưởng xổ số: Giá trị tiền thưởng vượt trên 10 triệu đồng trên 1 vé xổ số nhận được

- Giảm thuế

Người thiên tai, tai nạn bất ngờ, bệnh hiểm nghèo tối đa bằng mức độ thiệt hại nhưng không vượt quá số thuế phải nộp

6. Kê khai, nộp thuế, quyết toán thuế

6.1. Đối tượng khai thuế

– Thuế GTGT, TNDN: người nộp thuế

– Thuế TNCN: Tổ chức chi trả thu nhập và người nộp thuế

+ Tổ chức chi trả thu nhập:

+ Người nộp thuế là người lao động

6.2. Kỳ khai thuế

– Khai theo tháng, quý, năm:

+ Áp dụng thu nhập tiền lương, tiền công cá nhân cư trú

+ Thu nhập từ kinh doanh của cá nhân cư trú

Đối với tổ chức chi trả thu nhập: Tổng các loại thuế phải nộp nhỏ hơn 50 trđ từng loại tờ khai thuế: Thuế TNCN từ tiền lương tiền công, thuế TNCN từ thu nhập từng lần phát sinh -> Khai theo quý, lớn hơn khai theo tháng

+ quyết toán thuế:

* Người chi trả thu nhập: luôn luôn phải quyết toán thuế TNCN kể cả người lao động không có thu nhập -> để kiểm soát thu nhập của các cá nhân tại các nơi khác nhau

* Cá nhân

– Khai theo từng lần phát sinh:

Lưu ý

– Cá nhân Người nộp thuế sẽ phải tự kê khai thuế nhưng không phải quyết toán thuế: Nhận thừa kế, quà tặng, chuyển nhượng bất động sản -> Vì không trốn đi đâu được phải đăng ký chuyển nhượng, sang tên đổi họ

– TH người thu nhập phải khấu trừ, cá nhân không phải khai: Cổ tức, lãi

– Ấn định thuế: Cá nhân cư trú kinh doanh

– Tiền lương tiền công: Khấu trừ tại nguồn và kê khai, quyết toán

+ Hợp đồng lao động từ 3 tháng trở lên ở nhiều nơi: Khấu trừ ở nhiều nơi theo biểu thuế lũy tiến từng phần,giảm trừ gia cảnh ở một nơi, quyết toán thì tính tổng thể

+ Hợp đồng dưới ba tháng:

* Thu nhập từ 2 trđ/lần trở lên: Khấu trừ 10% trước khi trả thu nhập trừ trường hợp có cam kết: Không quá 108 trđ và có mã số thuế

6.3. Khấu trừ thuế

- Thu nhập cá nhận không cư trú

- Thu nhập từ tiền lương, tiền công:

– Cá nhân nước ngoài sang VN làm việc:

+ Từ 183 ngày trở lên: Khấu trừ theo biểu thuế lũy tiến từng phần

+ Dưới 183 ngày: Khấu trừ biếu thuế toàn phần

– Hợp đồng từ 3 tháng trở lên: Khấu trừ theo biểu thuế lũy tiến từng phần

– Doanh nghiệp bảo hiểm khấu trừ thuế đối với phí tích lũy BH huuwu trí tự nguyện, BH nhân thọ.,,,

- Công ty xổ số, DN bảo hiểm khấu trừ thuế trên hoa hồng (hoa hồng trên 100 trđ/ năm

- Thu nhập từ đầu tư vốn: 5%

- Thu nhập từ chuyển nhượng chứng khoán: 0,1%

- Thu nhập từ chuyển nhượng vốn góp của cá nhân không cư trú

- Thu nhập từ trúng thưởng

- Thu nhập từ bản quyền, nhượng quyền thương mại

- TH khác

Hợp đồng lao động dưới 3 tháng hoặc không ký hợp đồng thu nhập từ 2 triệu đồng/lần trở lên thì phải khấu trừ mức thuế 10% trên thu nhập trước khi trả cho cá nhân. Nếu thu nhập sau khi trừ gia cảnh chưa đến mức phải nộp thuế thì làm cam kết thuế TNCN (người làm cam kết phải đăng ký thuế và có mã số thuế)

6.4. Quyết toán thuế

- Các trường hợp không phải quyết toán:

- Nộp thừa nhưng không có nhu cầu hoàn thuế

- Cá nhân có thu nhập từ kinh doanh đã nộp theo phương pháp khoán

- Cá nhân, hộ gia đình chỉ có thu nhập từ việc thuê nhà

- Hợp đồng lao động 3 tháng trở lên có thu nhập vãng lai ở nơi khác bình quân tháng không quá 10 triệu đã khấu trừ tại nguồn 10%, Nếu KHÔNG có yêu cầu thì không quyết toán thuế đối với thu nhập này

Lưu ý: Tiền cho thuê nhà không phải quyết toán

2. Nguyên tắc khai thuế, quyết toán thuế đối với một số trường hợp như sau:

1) Trường hợp cá nhân cư trú có thu nhập phát sinh tại nước ngoài đã tính và nộp thuế thu nhập cá nhân theo quy định của nước ngoài thì được trừ số thuế đã nộp ở nước ngoài. Số thuế được trừ không vượt quá số thuế phải nộp tính theo biểu thuế của Việt Nam tính phân bổ cho phần thu nhập phát sinh tại nước ngoài. Tỷ lệ phân bổ được xác định bằng tỷ lệ giữa số thu nhập phát sinh tại nước ngoài và tổng thu nhập chịu thuế.

2) Cá nhân cư trú có thu nhập từ kinh doanh, thu nhập từ tiền lương, tiền công trong trường hợp số ngày có mặt tại Việt Nam tính trong năm dương lịch đầu tiên là dưới 183 ngày, nhưng tính trong 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam là từ 183 ngày trở lên.

– Năm tính thuế thứ nhất: khai và nộp hồ sơ quyết toán thuế chậm nhất là ngày thứ 90 kể từ ngày tính đủ 12 tháng liên tục.

– Từ năm tính thuế thứ hai: khai và nộp hồ sơ quyết toán thuế chậm nhất là ngày thứ 90 kể từ ngày kết thúc năm dương lịch. Số thuế còn phải nộp trong năm tính thuế thứ 2 được xác định như sau:

Số thuế còn phải nộp năm tính thuế thứ 2 = Số thuế phải nộp của năm tính thuế thứ 2 – Số thuế tính trùng được trừ