Phương Pháp giải Bài Tập thuế TNDN

CHỦ ĐỀ 1 – TÍNH ĐƠN ĐIỆU CỦA CHI PHÍ VÀ CÁC DẠNG BÀI TẬP THƯỜNG GẶP

Tài Liệu Ôn Thi Công Chức Thuế

I. Cơ sở lý thuyết:

1. Phương pháp tính thuế TNDN

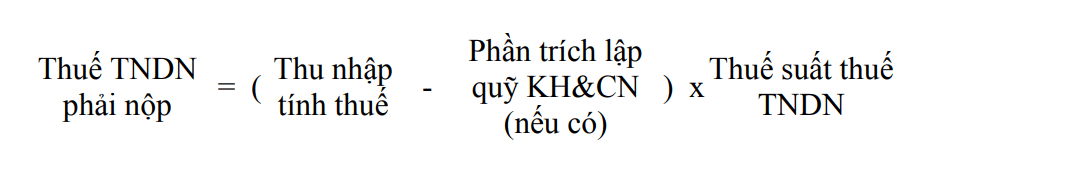

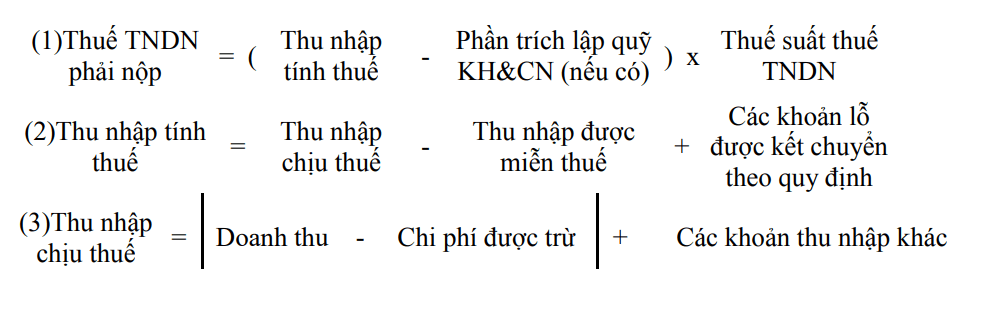

– Số thuế thu nhập doanh nghiệp phải nộp trong kỳ tính thuế bằng thu nhập tính

thuế trừ đi phần trích lập quỹ khoa học và công nghệ (nếu có) nhân với thuế

suất thuế thu nhập doanh nghiệp.

– Thuế thu nhập doanh nghiệp phải nộp đƣợc xác định theo công thức sau:

2. Thu nhập tính thuế TNDN

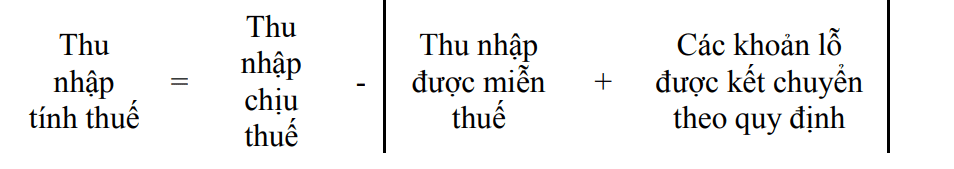

– Thu nhập tính thuế trong kỳ tính thuế được xác định bằng thu nhập chịu thuế trừ thu nhập được miễn thuế và các khoản lỗ được kết chuyển từ các năm trước theo quy định.- Thu nhập tính thuế đƣợc xác định theo công thức sau:

3. Thu nhập chịu thuế TNDN

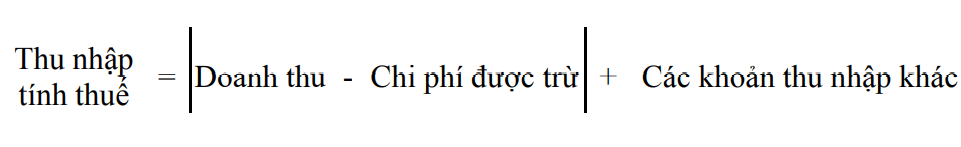

– Thu nhập chịu thuế trong kỳ tính thuế bao gồm thu nhập từ hoạt động sản

xuất, kinh doanh hàng hóa, dịch vụ và thu nhập khác.

– Thu nhập chịu thuế trong kỳ tính thuế xác định như sau:

4. Doanh thu tính thuế

– Doanh thu để tính thu nhập chịu thuế được xác định như sau:

– Doanh thu để tính thu nhập chịu thuế là toàn bộ tiền bán hàng hóa, tiền gia công, tiền cung cấp dịch vụ bao gồm cả khoản trợ giá, phụ thu, phụ trội màdoanh nghiệp được hƣởng không phân biệt đã thu được tiền hay chưa thu đượctiền.

5. Chi phí được trừ

– Doanh nghiệp đƣợc trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

a) Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của

doanh nghiệp.

b) Khoản chi có đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật.

c) Khoản chi nếu có hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

6. Chi phí không được trừ

– Chi phí không đƣợc trừ là các khoản chi không đáp ứng đủ các điều kiện quy định nêu trên.

II. Tính đơn điệu của chi phí :

*Ý tưởng hình thành nên bài tập:

-Trong quá trình Doanh nghiệp tự kê khai, quyết toán thuế có những khoản chi phí DN tự ý kê vào chi phí hợp lý nhƣng không đƣợc cơ quan thuế chấp nhận và buộc phải loại ra khỏi chi phí đƣợc trừ. Khi đó, DN phải điều chỉnh lại các khoản mục đã kê khai dẫn đến có sự thay đổi số thuế mà doanh nghiệp đã nộp.

*Dạng bài tập thường gặp:

1. Xác định lại chi phí đƣợc trừ, chi phí không đƣợc trừ mà DN đã kê khai lại ?

2. Xác định thu nhập chịu thuế sau khi DN đã kê khai điều chỉnh đúng quy

định?

3.Xác định thu nhập tính thuế sau khi DN đã kê khai điều chỉnh theo quy định ?

4.Xác định số thuế mà DN đúng ra phải nộp sau khi DN điều chỉnh kê khai theo

quy định?

*Phương pháp giải bài tập:

Từ các công thức (1); (2) và (3) rút ra kết luận sau:

-Tính biên thiên giữa các đại lƣợng TNCT, TNTT, Thuế TNDN phải nộp theo chiều thuận, nghĩa là cùng tăng hoặc cùng giảm.

-Tính biến thiên giữa các đại lƣợng (TNCT, TNTT, Thuế TNDN phải nộp) với các đại lƣợng (Chi phí được trừ; TN miễn thuế) theo chiều nghịch, nghĩa là một bên tăng thì một bên giảm.

Rút ra nhận xét:

-Nếu đại lƣợng (CP được trừ; TN miễn thuế) tăng 1 lƣợng là α thì số thuế TNDN phải nộp cũng giảm 1 lƣợng là α×thuế suất.

-Nếu đại lƣợng (CP được trừ; TN miễn thuế) giảm 1 lƣợng là β thì số thuế TNDN phải nộp cũng tăng 1 lƣợng là β×thuế suất.

*Cách trình bày:

Bước 1:-Công thức áp dụng: …

Bước 2:-Xác định lại CP đc trừ: …

-Xác định lại thu nhập chịu thuế khác (nếu có):…

Bước 3:-Xác định lại TNTT:…

Bước 4:-Xác định chênh lệch số thuế TNDN còn phải nộp :…

Bước 5: -Kết luận

Kết luận: Chi phí đƣợc trừ tiến dần tới cực đại thì thuế thu nhập doanh nghiệp phải nộp lùi dần về cực tiểu -> Tối ƣu thuế DN .

III. Bài tập mẫu minh họa:

Bài 1: Tại 1 DN SX sản phẩm cơ khí và khai thác khoáng sản trong năm 2016 có các số liệu sau:

1, Thuế TNDN phải nộp theo tài liệu kê khai quyết toán thuế TNDN của DN:3800

2. Tài liệu kiểm tra của cơ quan thuế đƣợc DN chấp nhận:

– Trong TNCT khác mà DN kê khai chƣa có khoản thu từ phạt vi phạm HĐKT mà DN đã nhận đƣợc trong năm: 100

– Số lỗ của hoạt động chuyển nhƣợng khai thác khoáng sản đã bù trừ vào lãi của hoạt động sản xuất sản phẩm cơ khí là 90

– Trong tổng chi phí đƣợc trừ đã kê khai có 1 số khoản chi phí sau:

+ Chi nộp thuế TNDN cho NLĐ (theo HĐLĐ là lƣơng đã bao gồm thuế) 150

+ Tài trợ xây dựng 1 trƣờng đại học công lập 260

+ Tài trợ giải bóng đá đoàn thanh niên địa phƣơng 60

+ Trích lập dự phòng nợ phải thu khó đòi 100

+ Chi nộp phạt vi phạm HĐKT 20

+ Chi trả tiền nhà cho NLĐ theo HĐLĐ 480

Yêu cầu: Xác định thuế TNDN trong năm 2016

– Không có khoản nợ phải thu quá hạn nào tại thời điểm khóa sổ kế toán. Số dƣ trên tài khoản 2293 tài trƣớc thời điểm tiến hành khóa sổ kế toán năm: 80

– Các khoản chi của DN đều có hóa đơn chứng từ hợp pháp và thanh toán không dùng tiền mặt. Các khoản chi còn lại không kể trên đều đƣợc trừ theo quy định của pháp luật.

– Doanh nghiệp áp dụng thuế suất phổ thông không có lỗ kết chuyển từ những năm trƣớc, không thuộc diện đƣợc hƣởng ƣu đãi thuế.

Bài giải:

Đơn vị tính: Triệu đồng

Bước 1: Công thức áp dụng

Công thức:

-Thuế thu nhập doanh nghiệp phải nộp = (Thu nhập tính thuế – Trích lập quỹ phát triển khoa học và công nghệ)*Thuế suất thuế thu nhập doanh nghiệp

-Thu nhập tính thuế = Thu nhập chịu thuế – Thu nhập đƣợc miễn thuế – Các khoản lỗ kết chuyển theo quy định

-Thu nhâp chịu thuế = Doanh thu – Chi phí đƣợc trừ + Thu nhập khác

Bước 2: Xác định chi phí được trừ

-Thuế TNCN (hợp đồng trả lƣơng đã bao gồm thuế) loại khỏi chi phí DN kê khai: 150

-Tài trợ giải bóng đá không đƣợc trừ loại khỏi chi phí doanh nghiệp kê khai: 60

-Dự phòng nợ phải thu khó đòi không đủ điều kiện trích lập loại khỏi CP doanh nghiệp đã kê khai: 100

-Chi phí giảm do hoàn nhập dự phòng nợ phải thu khó đòi: 80

-Phạt vi phạm hợp đồng kinh tế không tính vào chi phí mà bù trừ với thu phạt hợp đồng kinh tế: 200

— > Tổng CP bị loại làm tăng TNTT: 150+60+100+80+200 = 590

*Xác định lại TNCT khác

-Thu nhập chịu thuế khác giảm đi do phát hiện them khoản thu phạt hợp đồng kinh tế và sau khi đã bù trừ với số bị phạt đã loại khỏi chi phí đƣợc trừ mà DN đã kê khai: 200 – 100 = 100

Bước 3: Xác định lại thu nhập tính thuế

-TNTT tăng do giảm chi phí đƣợc trừ: 590

-TNTT giảm do xác định lại TNCT khác: 100

-TNTT tăng do lỗ của hoạt động chuyển nhƣợng dự án khai thác khoáng sản không đƣợc bù trừ với TNCT của hoạt động sản xuất sản phẩm cơ khí: 90

-Tổng hợp (bù trừ tăng và giảm TNTT) làm TNTT tăng so với số liệu DN tự kê khai: 590 – 100+ 90 = 580

Bước 4: Số thuế TNDN phải nộp tăng 580*20%= 116

Bước 5: Kết luận

Thuế TNDN phải nộp = 3800 + 580*20% = 3916 triệu đồng.

IV. Bài tập đề nghị:

Bài 1: 1. Thuế TNDN Phải nộp doanh nghiệp tự xác định 7.500

2. Trong số chi phí doanh nghiệp kê khai để trừ khi xác định thu nhập có một số khoản nhƣ sau:

+ Trích khấu hao xe ô tô đƣa đón ngƣời lao động trích theo đúng quy định của pháp luật: 60

+ Chi mua bảo hiểm nhân thọ cho ngƣời lao động không ghi cụ thể mức và điều kiện hƣởng trong hợp đồng lao động và mọi văn bản khác có liên quan của doanh nghiệp: 100

+ Chi tài trợ Olympic tin học của một trƣờng đại học công lập có chứng từ hợp pháp : 20

+ Chi thƣởng sáng kiến (doanh nghiệp không tổ chức hội đồng nghiệm thu sáng kiến): 60

+ Chi nộp phạt vi phạm hành chính có biên lai thu phạt của cơ quan nhà nƣớc có thẩm quyền: 40

+ Chi phí vật tƣ bị hƣ hỏng do hết hạn sử dụng có đủ hóa đơn mua hàng hợp pháp nhƣng không có biên bản kiểm kê giá trị hàng hóa bị hƣ hỏng do doanh nghiệp lập.

Các khoản chi phí còn lại không đƣợc trừ theo quy định của pháp luật:100

3. Doanh nghiệp đã tự xác định các khoản thu nhập sau thuộc diện đƣợc miễn thuế:

+ Thu nhập từ thực hiện dịch vụ phòng trừ sâu bệnh cho cây trồng: 150

Thu nhập từ một hợp đồng nghiên cứu khoa học: 200 (đây là năm thứ 4 có thu nhập từ hộp đồng này).

Yêu cầu: Tính thuế TNDN phải nộp năm 2015. Biết rằng: Mức thuế suất thuế

TNDN là 20%, các khoản chi đều thanh toán không dùng tiền mặt theo quy định của pháp luật.

Đáp số: Thuế TNDN phải nộp = 7500+ 500*20% = 7600 triệu đồng.

Bài 2: Trong năm tính thuế TNDN ở công ty A có tình hình sau:

(Đvt: triệu đồng)

I. Tài liệu kê khai thuế TNDN

1. Tổng Doanh thu: 5.590; trong đó doanh thu từ một hợp đồng nghiên cứu khoa học năm đầu tiên có doanh thu là: 250

2. Hàng hóa bị trả lại do kém chất lƣợng: 80

3. Chi phí sản xuất, kinh doanh: 4.510, trong đó chi phí HĐ nghiên cứu khoa học trong năm đầu tiên có doanh thu nói trên là 220

– Chi nộp phat vi phạm HĐ kinh tế : 80

4. Thu nhập khác:

+ Chênh lệch mua bán chứng khoán: 40

+ Thu nhập từ chuyển nhƣợng máy móc: 20

+ Thu phạt vi phạm HĐ kinh tế: 40

+ Thu nhập từ hoạt động liên doanh đơn vị chia thu nhập đã nộp thuế TNDN):

150

II. TÀI LIỆU KIỂM TRA CỦA CƠ QUAN THUẾ

1. Toàn bộ hàng hóa trả lại công ty đã bán rẻ thu đƣợc 48, chi phí bán hàng 5,hoạt động này công ty không khai

2. Chi phí sản xuất kinh doanh đã kê khai có

+ Trích trƣớc sữa chữa lớn TSCĐ: 55, tuy nhiên thực tế phát sinh trong năm là 50

+ Chi sự nghiệp, chi ốm đau: 16

+ Chi ủng hộ khắc phục hậu quả bão lụt qua Đài THVN: 12

+ Thuế TN cá nhân ( hĐ lao động quy định doanh nghiệp trả lƣơng ròng, tiền lƣơng ko bao gồm thuế TNCN): 60

Các khoản chi còn lại đều đƣợc trừ theo quy định của pháp luật

3. Tất cả các tài liệu còn lại đều chính xác và đầy đủ. Các khoản chi đều có đầy đủ hóa đơn , chứng từ theo luật quy định và tất cả các khoản thanh toán đều thực hiện qua ngân hàng

Yêu cầu:

1/ Tính số thuế TNDN mà công ty phải nộp

Biết rằng cty nộp thuế TNDN theo mức 20%, có giấy phép hoạt động nghiên cứu khoa học do cơ quan có thẩm quyền cấp

Đáp số: Thuế TNDN phải nộp là 226,8 triệu đồng.

Chú ý:

– Cái này đề cho kiểu này không rõ ràng nên mình cho hết vào chi phí không đƣợc trừ cho dễ làm:

Đúng ra là: Chi sự nghiệp là chi phí không đƣợc trừ Chi ốm đau là chi phí đƣợc trừ khống chế 1 tháng lƣơng bình quân vì mang tính chất phúc lợi đối với ngƣời lao động… Trong bài không cho dữ kiện gì để tính cả nên mình làm thế cho dễ làm.